Aggiornamento Shortlist: Tesla/Nio

11 maggio 2021

Siamo in un momento di forte incertezza, dove finalmente vediamo le tanto attese correzioni che abbiamo aspettato. Le correzioni che si hanno in questi momenti non devono spaventarci se abbiamo acquistato dei Certificati con una buona barriera di protezione. Se la correzione è passeggera, le quotazioni risaliranno, così come i prezzi dei Certificati. La correzione potrebbe sembrare più marcata del dovuto perchè in un momento come questo le volatilità sono maggiori, alcune correlazioni nei basket sono inferiori rispetto a prima e i sottostanti sono sotto Strike: tutti questi fattori riducono il prezzo dei Certificati nel breve periodo. Nel momento in cui anche solo uno di questi fattori si "riassesta" (diminuisce la volatilità, risalgono le quotazioni dei sottostanti, crescono le correlazioni), il prezzo dei Certificati, a parità di condizioni, andrà a risalire.

Questa è una finestra di opportunità: c'è più incertezza (ossia rischio), quindi un maggiore rendimento.

Non possiamo pretendere di sapere se la correzione continuerà o meno, per questo può aver senso acquistare un Certificato con barriera di protezione del capitale, invece che acquistare direttamente le azioni. Infatti con i Certificati possiamo permetterci di sbagliare il timing di ingresso, perchè perdiamo una parte di extra-rendimento ma non perdiamo i premi periodici e la protezione del capitale. Se la correzione dovesse continuare, avremo una perdita nel breve, sicuramente inferiore alla perdita che avremmo investendo direttamente nelle azioni (perchè il delta dei Certificati non è quasi mai pari a 1).

Ovviamente raccomandiamo attenzione per i prodotti con barriera continua, in questo caso la correzione potrebbe impattare più facilmente il prezzo del prodotto in caso di forte correzione e potremmo perdere la protezione del capitale.

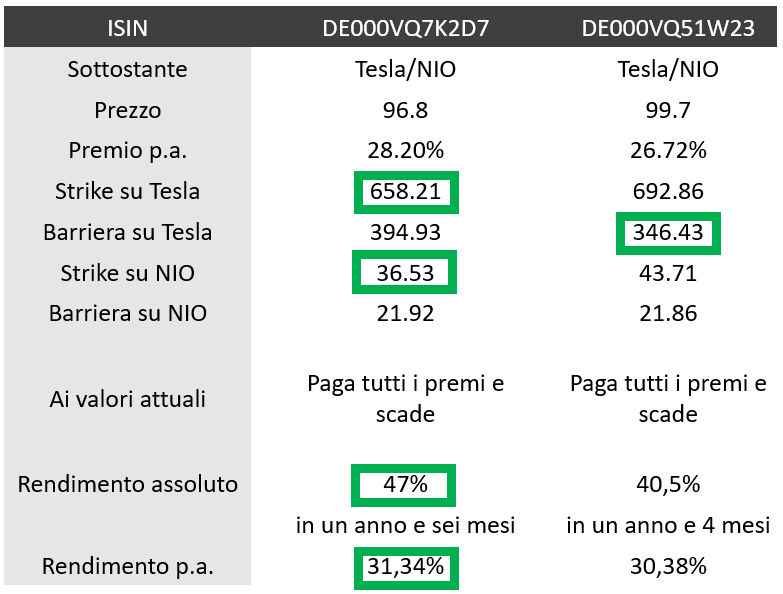

Sostituzione: esce il DE000VQ51W23, entra il DE000VQ7K2D7

Come sempre siamo molto attenti a mantenere la Shortlist di prodotti estremamente aggiornata, in modo da coprire i temi di investimento più interessanti con i prodotti più efficienti del mercato.

C'è stata una nuova emissione, segnalata da un investitore privato, che ha catturato la nostra attenzione. Un prodotto praticamente identico per caratteristiche al Tesla/NIO (DE000VQ51W23) che era in Shortlist ma con Strike migliori, quindi un più facile autocall, ed un rendimento maggiore. In definitiva, un prodotto più adatto a cavalcare la volatilità di breve.

Si tratta sempre di un Memory Cash Collect su Tesla e NIO emesso da Vontobel, con scadenza Novembre 2022, premio trimestrale con effetto memoria di 7,05 euro (28,20% p.a.), barriera premio e di protezione del capitale al 60%, barriera autocall al 100%, possibilità di autocall a partire dalla seconda data di osservazione (novembre 2021). Prezzo attuale di acquisto: 96.80 euro.

Il Memory Cash Collect su Tesla e NIO di nuova emissione (DE000VQ7K2D7), come vediamo dalla tabella di seguito, ha un rendimento maggiore annualizzato (31.34% p.a. contro 30.38% p.a.) e in valore assoluto (47% contro 40.5%). Gli Strike sono migliori, la barriera leggermente meno protettiva su Tesla, praticamente identica su NIO.

Negli ultimi mesi, sia NIO che Tesla si sono mossi in modo sincrono ed entrambe le società hanno avuto una correzione.

Se andiamo a vedere i target price degli analisti su NIO nonchè i rating non sembrano esserci dubbi. La società ha prospettive di crescita. Trovate un interessante articolo qui.

Dobbiamo considerare che NIO è una "growth-stock", quindi gli azionisti continueranno a detenere l'azione finchè l'azione dimostrerà una crescita costante, cosa che continua a dimostrare anche nelle ultime settimane. Difatti sembra che la correzione sia dovuta più che a incertezze vere e proprie sulle prospettive di NIO a incertezze sul settore delle auto elettriche in generale, a causa delle trimestrali sotto le aspettative di Workhorse Group (società non legata a NIO ma appartenente al business delle auto elettriche).

Su Tesla non c'è lo stesso consensus di "Buy" che c'è su NIO ma la maggior parte degli analisti sono su "Hold" o "Buy". La mediana dei target price è nettamente superiore al prezzo di oggi: 768 dollari.

Il prodotto è un prodotto alto rischio-alto rendimento alle condizioni attuali: il rendimento è pari al 47% in un anno e mezzo, quindi per investitori con un maggiore appetito per il rischio che vogliono approfittare delle quotazioni più basse delle due società.

Per maggiori dettagli sul prodotto:

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO