Ecco alcuni scenari possibili per prepararsi al 2024 sui mercati

28 novembre 2023

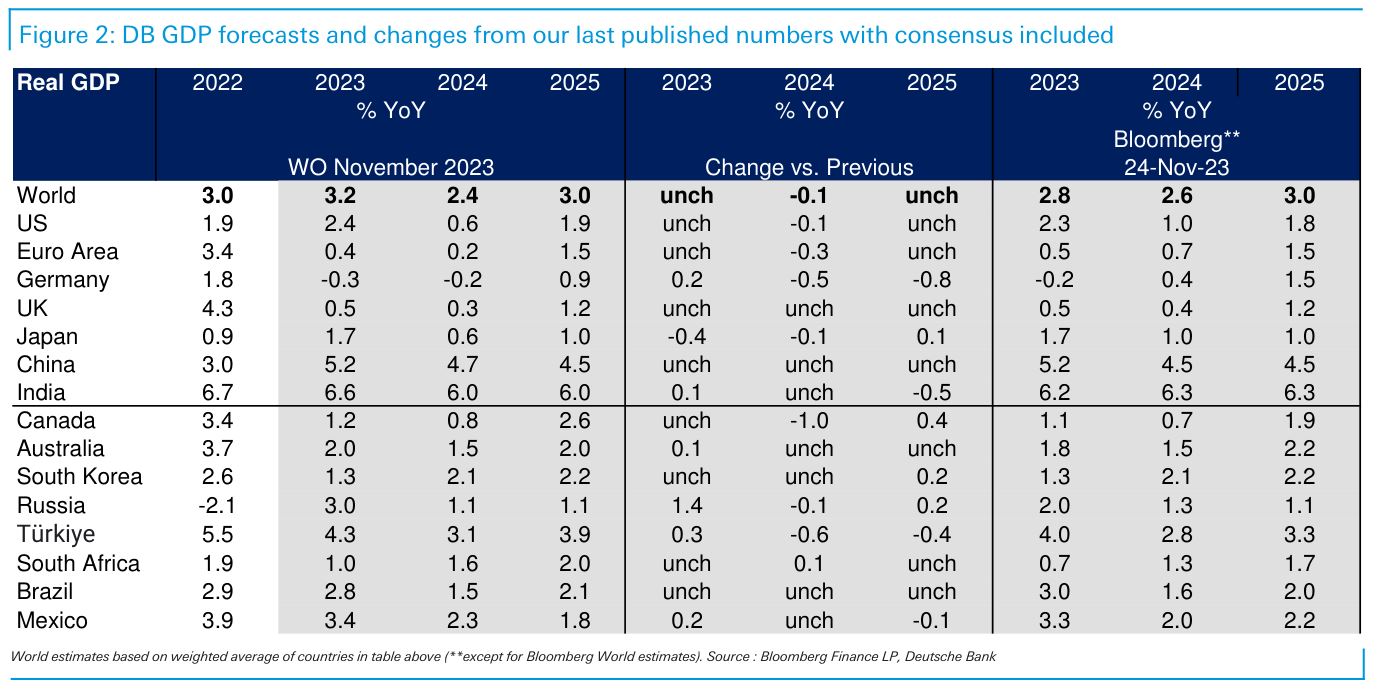

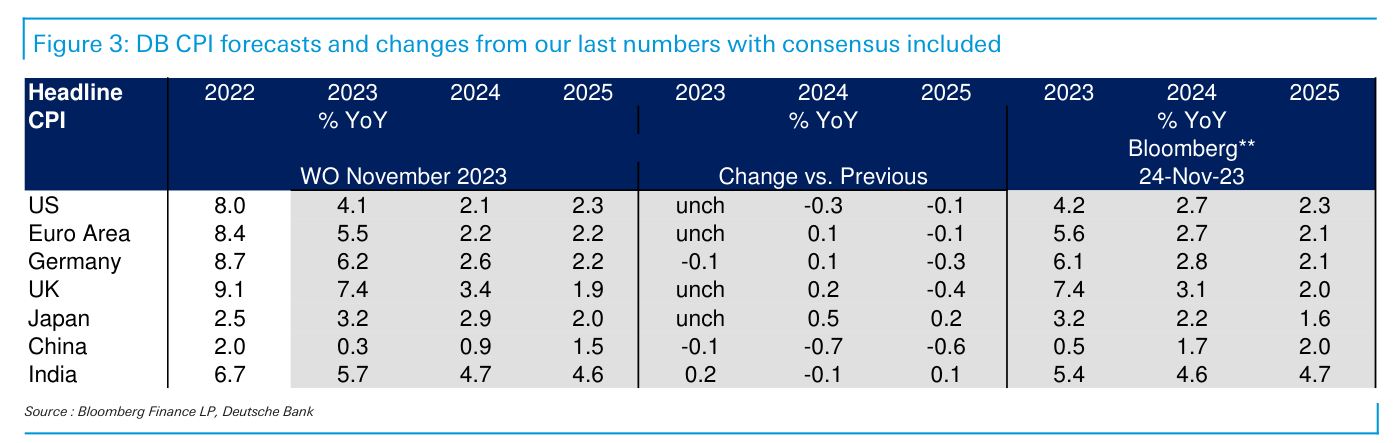

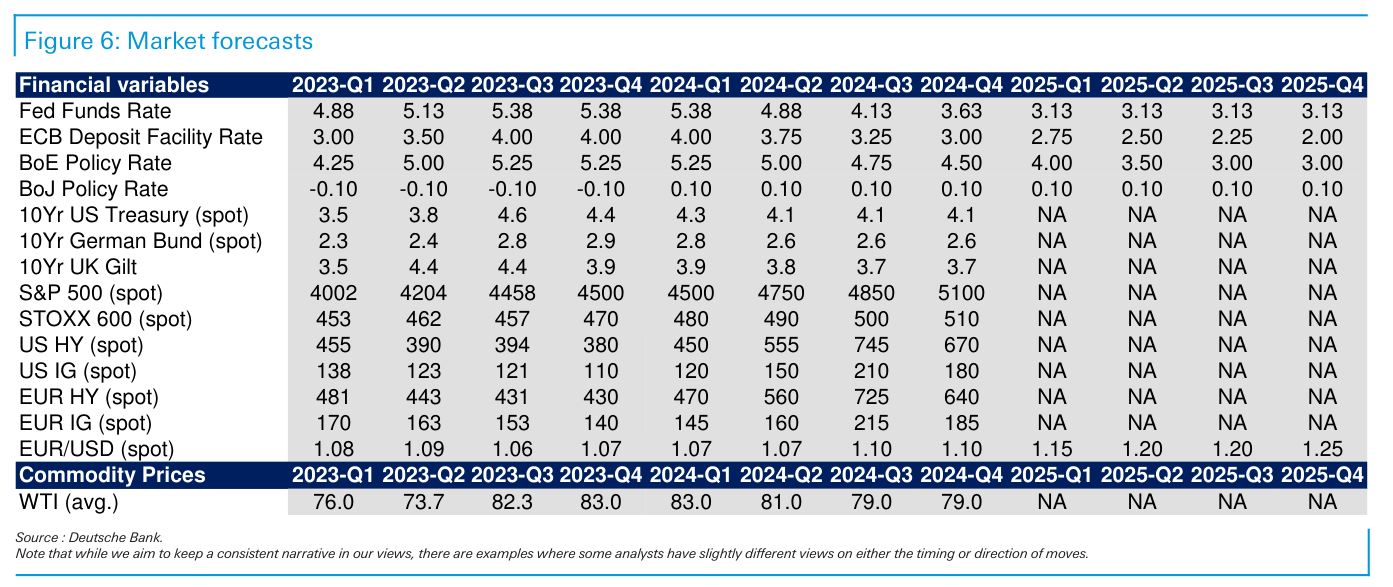

Continuiamo con la carrellata di outlook da parte di diversi analisti con quello globale di Deutsche Bank. Gli esperti ritengono che Fed e BCE abbiano concluso con i rialzi dei tassi. Tuttavia, considerando il ritardo con cui opera la politica monetaria, la situazione di stress economico potrebbe peggiorare nel corso del 2024. Per quanto riguarda l’Eurozona, è prevista una stagnazione fino all’estate del prossimo anno. In generale, DB non prevede che nessuna Nazione del G7 registrerà una crescita del PIL superiore allo 0,8%. Ciò implica che i Paesi saranno più vulnerabili a shock mentre gli effetti dell’inasprimento monetario si fanno sempre più forti.

Fonte: ricerca Deutsche Bank

Gli analisti ritengono che sarebbe sorprendente non assistere ad altri potenziali “incidenti macro”, visti gli oltre 10 anni di tassi bassi, un incremento dei bilanci delle Banche centrali da 5.000 a 30.000 miliardi di dollari e le aspettative di politiche ultra-accomodanti per gran parte del decennio. Deutsche Bank vede ancora vulnerabilità sulle banche regionali USA, nel settore immobiliare commerciale e nei mercati privati. Quella dell’anno prossimo è ritenuta una corsa contro il tempo, i tassi e gli standard di prestito potrebbero riuscire a scendere abbastanza velocemente da evitare un incidente di funding. Sul tema recessione, gli analisti mettono in luce un elemento interessante: un fenomeno di questo tipo sarebbe stato storicamente precoce.

Fonte: ricerca Deutsche Bank

Dall’analisi dei 13 cicli di rialzo dagli anni ’50, solo un caso ha visto un evento recessivo entro 18 mesi dall’inizio dei rialzi. In sei casi si è visto tra i 19 e i 28 mesi: i rischi sono dunque orientati verso i prossimi 2-3 trimestri. Lo scenario di soft landing è complicato anche dal fatto che in USA si è assistito alla più grande crescita della massa monetaria dal secondo dopoguerra e dal suo declino più importante dagli anni ’30. Matt Luzzetti vede una recessione negli Stati Uniti nel 1° e 2° trimestre del 2024, con un tasso di disoccupazione che raggiungerà il picco del 4,6% nel 3° trimestre. I tagli dei tassi dovrebbero arrivare a giugno 2024 e arrivare fino a 175 punti base (in totale 225 punti base fino al 2025). La view verrebbe compromessa da una discesa dell’inflazione più veloce del previsto insieme ad un allentamento del mercato del lavoro.

Fonte: ricerca Deutsche Bank

Per l’Eurozona, Mark Wall vede un PIL allo 0,2% nel 2024 e un’inflazione al 2,1% nel 2025. La BCE dovrebbe essere cauta nel taglio dei tassi, con il processo che dovrebbe iniziare a giugno e portare ad una riduzione di 100 punti base nel 2024 e altri 100 nel 2025. Per la Cina la view è di una crescita del 4,7% nel 2024, anche se molto dipenderà dal supporto del Governo.

In generale, il PIL globale è visto al 3,2% nel 2023 e al 2,4% nel 2024. Quest’ultimo dato è all’estremità di quel range di crescita del 2%-2,5% che identifica una recessione globale. Nel 2025 si dovrebbe crescere del 3%. Per quanto riguarda le obbligazioni, il rendimento del decennale USA dovrebbe scendere verso il 4,05% nel prossimo anno. S&P 500 e STOXX 600 potrebbero invece salire di poco più del 10% nel corso dell’anno, valore visto al 20% in caso di una crescita più rapida del PIL. Saranno invece da monitorare i rischi geopolitici e gli effetti delle elezioni, visto che si terranno per circa la metà della popolazione globale.

Fonte: ricerca Deutsche Bank

Di seguito le altre news di giornata pubblicate su FreeFinance PRO. Per riceverle in tempo reale iscriviti gratuitamente al canale Telegram.

Dichiarazioni Nagel (BCE) su politica monetaria

Joachim Nagel, Presidente della Bundesbank, ha detto che la BCE potrebbe dover alzare i tassi se le prospettive di inflazione dovessero peggiorare. Oltre a ciò, l’istituto centrale non dovrebbe aver fretta di allentare la sua politica monetaria, in quanto è poco probabile che i prezzi tornino al 2% prima del previsto. Nagel ritiene che la crescita economica possa rimbalzare nel 2024, mentre la crescita dei salari è robusta e l’effetto disinflazionistico del calo dei prezzi energetici sta venendo meno. Il Governatore della Bundesbank ritiene che si dovrebbe inasprire ulteriormente la politica monetaria tramite una riduzione significativa del bilancio. Il processo di allentamento dovrebbe avvenire solo quando l’indice dei prezzi al consumo sarà tornato al 2%.

Recessione, spread rendimenti 10-2 anni e ultimo rialzo della Fed: quale relazione?

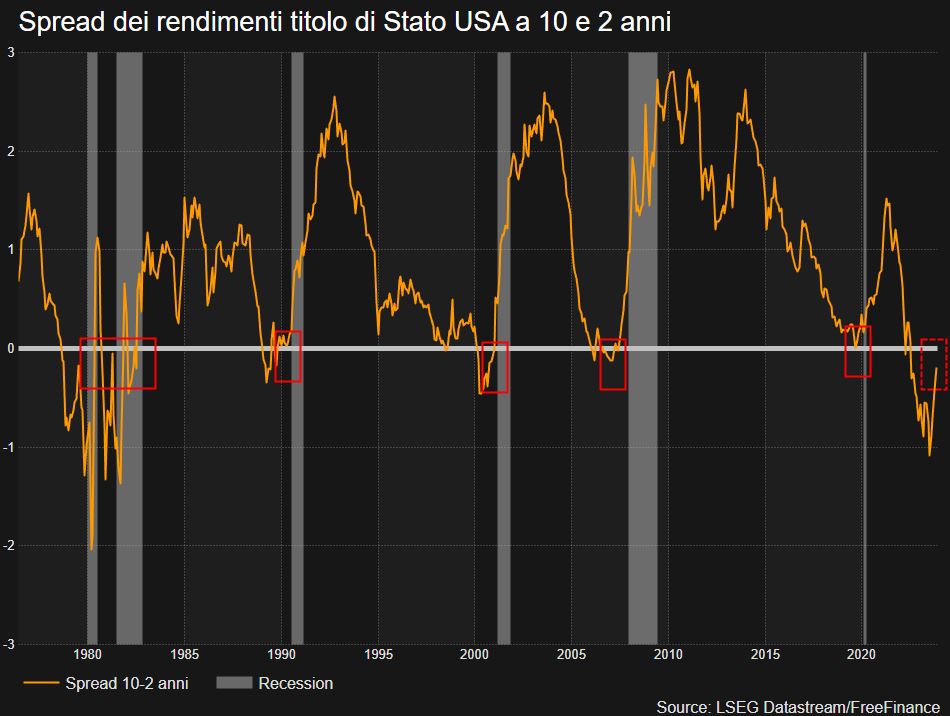

Come abbiamo già evidenziato in diverse occasioni, un indicatore affidabile di recessione è comunemente identificato nell’inversione della curva dei rendimenti dei titoli di Stato a 10 e 2 anni.

Guardando al passato tuttavia, il segnale che identifica la recessione è più il ritorno in positivo dello spread. Al momento la curva che sta tornando sopra lo 0 fornisce un nuovo indizio di possibile recessione, anche a dispetto di chi si attende un soft landing.

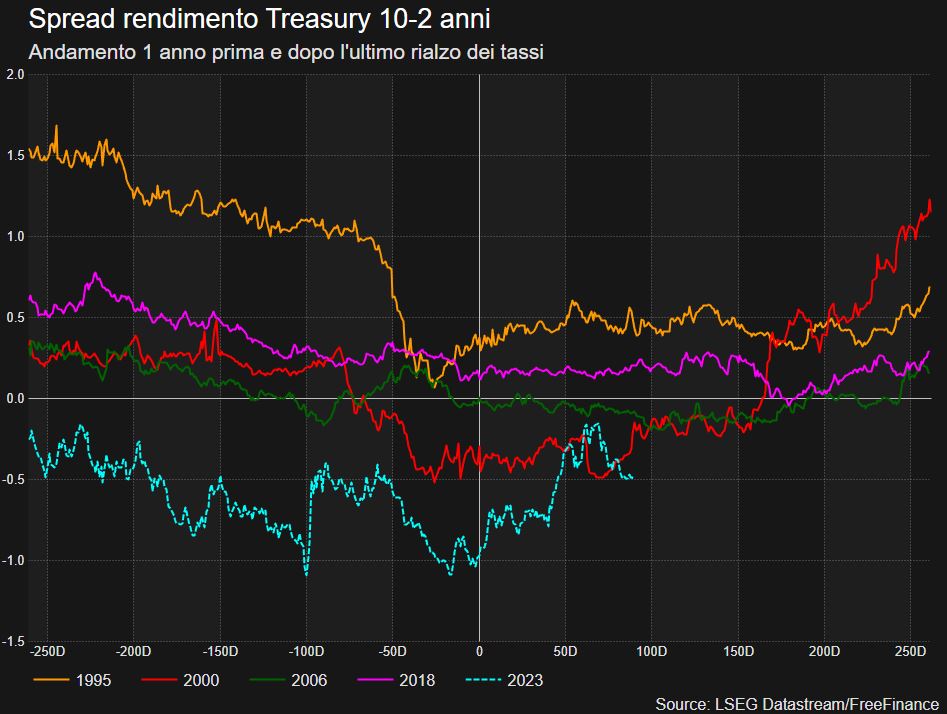

Ma cosa potrebbe accadere nei prossimi mesi? Abbiamo quindi osservato il comportamento dello spread dopo l’ultimo rialzo dei tassi della Fed dal 1995 in poi. È interessante segnalare che in tutti i casi si è registrato un aumento e un ritorno in positivo. Da mettere in luce che il comportamento della curva da luglio 2023 è molto simile agli altri casi: questo rafforza anche l’ipotesi che quello dell’estate sia stato l’ultimo aumento del costo del denaro della Federal Reserve.

Eurozona: per la prima volta dal 2015 scendono i prestiti alle imprese

I dati della BCE mostrano che, per la prima volta dal 2015, ad ottobre sono diminuiti i prestiti alle imprese dell’Eurozona. Nel dettaglio i prestiti bancari alle imprese sono scesi dello 0,3% a/a, mentre le concessioni di credito alle famiglie hanno registrato un calo della crescita allo 0,6%. Questo è uno degli effetti della politica monetaria restrittiva, insieme alla diminuzione dell’offerta di moneta (M3) per il 4° mese consecutivo (-1% contro attese al -0,9%).

OPEC+ ancora distante da un accordo

Bloomberg riporta che l’OPEC+ non è vicina a raggiungere un accordo per le quote di produzione con Angola e Nigeria. Le indiscrezioni evidenziano che la disputa potrebbe non essere risolta per il 30 novembre, causando un ulteriore rinvio del meeting. I delegati segnalano anche che il Lagos chiederebbe una quota di 1,58 milioni di barili al giorno per il 2024, un leggero aumento rispetto al livello provvisorio, mentre il Luanda ha chiesto 1,18 milioni di barili, sotto quanto concordato ma sopra le stime dei consulenti.

USA: ecco come sono andate le vendite nel Cyber Monday

Il Cyber Monday del 2023 ha superato un nuovo record in USA. Secondo i dati di Adobe Analytics, le vendite sono state di 12,4 miliardi di dollari, superando gli 11,3 miliardi del 2022 e i 12 miliardi delle attese. Come per il Black Friday (https://t.me/freefinancepro/1913), anche in questo evento di shopping si è assistito ad una crescita delle forme di pagamento buy now-pay later (+42,5% a/a).

Fonte: Reuters

USA: i prezzi delle case raggiungono un nuovo record

A settembre, secondo i dati dell’indice S&P CoreLogic Case/Shiller, i prezzi delle case sono saliti del 3,9% a/a, sotto il 4% atteso da Reuters e oltre il 2,1% di agosto (rivisto dal 2,2%). Per l’indicatore, si tratta del valore più alto da quando sono iniziate le rilevazioni. Anche se le vendite sono crollate, i prezzi non scendono per via dell’offerta molto limitata. Per Selma Hepp, Capoeconomista di CoreLogic, i prezzi dovrebbero rallentare la loro crescita nei prossimi mesi.

Dichiarazioni Waller e Bowman (Fed) su livello dei tassi ed economia USA

Christopher Waller, esponente del board della Fed, ha detto che il recente rallentamento dell’attività economica potrebbe indicare una sufficiente rigidità della politica monetaria per riportare l’inflazione al target. Tuttavia, per il momento è ancora prematuro dire se gli ultimi progressi siano sostenibili. In particolare, non si sta moderando come le altre categorie l’indice dei prezzi dei servizi esclusa la componente abitativa. In ogni caso, se l’inflazione dovesse scendere in modo consistente, non c’è ragione di mantenere il costo del denaro alto. Waller ritiene che l’allentamento delle condizioni finanziarie ricorda che si deve essere cauti nel fare affidamento sull’aumento dei rendimenti per svolgere il lavoro della Federal Reserve. Per l’esponente del board dell’istituto centrale, il mercato del lavoro resta rigido nonostante il recente raffreddamento. Le stime di Waller vedono una crescita del PIL tra l’1% e il 2% nel 4° trimestre dell’anno. Oltre a ciò, è ritenuto possibile un soft landing a condizione che non si verifichino shock.

- Michelle Bowman, componente del board della Fed, ha detto che l’istituto centrale dovrà probabilmente aumentare ancora i tassi per riportare l’inflazione al target. Bowman ritiene che i progressi sui prezzi sono disomogenei e le prospettive economiche presentano un elevato livello insolitamente alto di incertezza. Non è poi chiaro se un ulteriore allentamento dell’offerta di beni e di manodopera riuscirà a ridurre ancora l’inflazione. Oltre a ciò, la situazione è complicata da alcuni segnali di insensibilità ai tassi da parte delle imprese. Altri rischi sono l’aumento del consumo di servizi, la mancanza di restrizioni fiscali e l’eccesso di risparmio delle famiglie. Bowman ritiene inoltre che, visti i cambiamenti strutturali dell’economia, i tassi potrebbero rimanere più alti nel lungo periodo rispetto al periodo pre-Covid.

USA: fiducia dei consumatori della Conference Board aumenta per la prima volta in 4 mesi

La fiducia dei consumatori elaborata dalla Conference Board di novembre è stata pari a 102 punti, sopra i 101 previsti da Reuters e ai 99,1 punti precedenti (rivisto da 102,6 punti). Per la rilevazione, si tratta del primo incremento in 4 mesi. L’indice sulla situazione presente è sceso da 138,6 a 138,2 punti, mentre quello sulle aspettative è salito da 72,7 a 77,8 punti. Quest’ultimo è rimasto sotto gli 80 punti, un livello che storicamente segnala una recessione entro il prossimo anno. Le preoccupazioni per una recessione sono scese ai minimi dal 2023, anche se i 2/3 degli intervistati ritengono che un evento recessivo sia un po’ probabile o molto probabile nei prossimi 12 mesi. Le preoccupazioni principali sono l’aumento dei prezzi, le guerre e il livello dei tassi. In generale, l’aumento della fiducia si è concentrato tra i nuclei familiari con età superiore a 55 anni, mentre si è vista una leggera flessione di quella tra i 35 e i 54 anni.

Le azioni sotto la lente

- La Commissione Europea ha detto che l’acquisizione di iRobot da parte di Amazon potrebbe creare problemi di concorrenza, escludendo altri robot di pulizie dal suo marketplace (o riducendone l’accesso). Il colosso dell’e-commerce sta ora lavorando per risolvere le preoccupazioni del regolatore.

- Morgan Stanley ha alzato il target price su UniCredit e Banco BPM da 34 e 6,7 euro a 36 e 6,8 euro

- Secondo quanto riporta Reuters, ENI avrebbe vinto un arbitrato internazionale per un contratto di fornitura di gas a lungo termine con Uniper. Il gruppo italiano avrebbe ottenuto un pagamento da 600 milioni di dollari.

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO