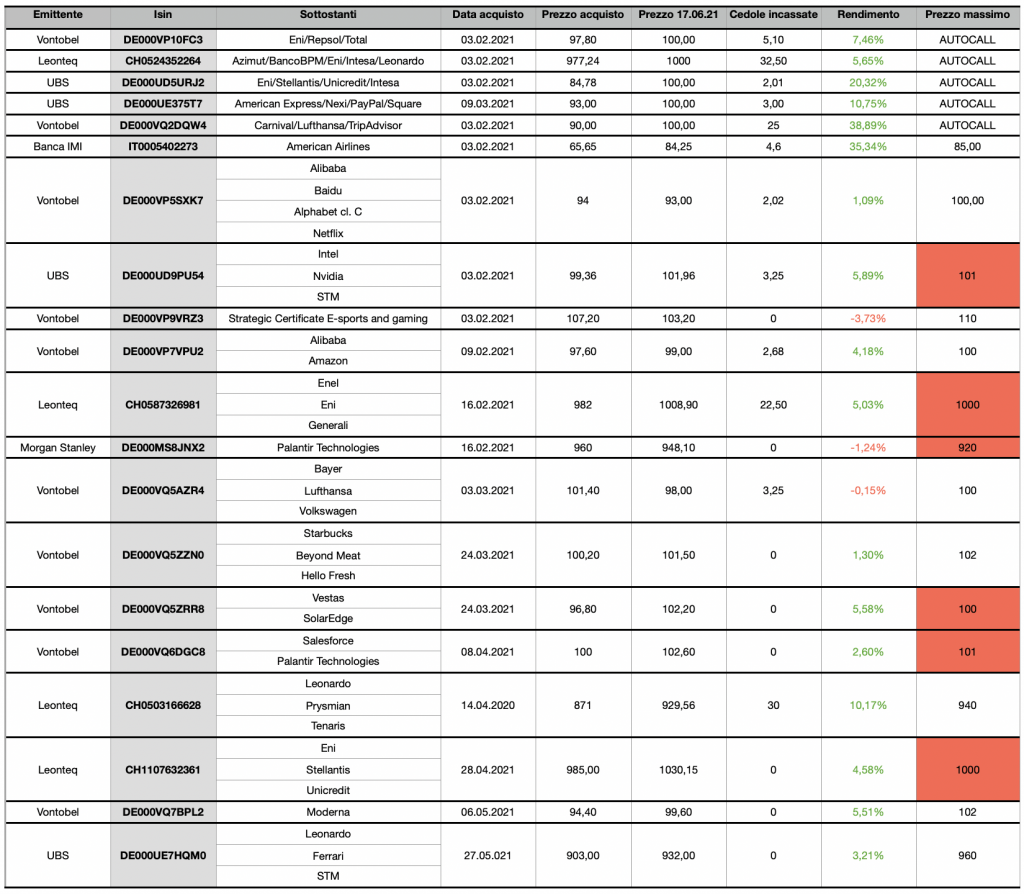

Il Portafoglio in Certificati di Alessandro Pavan – 17.06.2021

17 giugno 2021

Il contesto di bassa volatilità che caratterizza gli indici ormai da parecchie settimane non sembra volersi scalfire. Le prospettive su un imminente (tutto da verificare) tapering da parte della FED hanno dato una leggera spallata nella giornata di ieri agli indici americani ma i movimenti sono ancora decisamente contenuti. Vedremo se le tre streghe di domani saranno un market mover o se, come ci hanno recentemente abituato, i listini passeranno sopra a questa data fatidica senza scossoni.

Esemplificativo per questa pochezza di movimenti è il nostro FTSE MIB che, da una settimana a questa parte si muove in un range compreso tra i 25.610 e i 25.820 punti, circa 200 punti di oscillazione che si riduce addirittura a 100 punti se accorciamo l’analisi all’ottava in corso.

Nell’osservazione del portafoglio verrebbe da dire che sono sempre i migliori ad andarsene, ed infatti la settimana scorsa ha visto l’autocall sull’athena di Vontobel sul settore travel con sottostanti Carnival, Lufthansa e TripAdvisor (DE000VQ2DQW4). Il prodotto prevedeva un premio per il rimborso del 25%, che aumentava al 50% dopo un anno e così via. Avendo fatto strike in un momento di elevata volatilità, e con valori dei titoli su livelli molto bassi, ero certo della risalita futura dei sottostanti ed avrei preferito una maggiore debolezza di Lufthansa che permettesse di non centrare oggi il 25% e puntare al 50% di dicembre. Oggi, infatti, è impossibile trovare rendimenti simili, soprattutto su questa tipologia di sottostanti.

Ricordo che un certificato Athena, a differenza dei cash collect che prevedono un flusso cedolare periodico, vede questi tre scenari:

- se alla data di osservazione tutti i sottostanti sono sopra strike il certificato viene rimborsato al nominale, maggiorato del premio stabilito;

- se almeno uno dei sottostanti risulta sotto strike, il certificato non viene rimborsato e viene rimandato all’osservazione successiva dove solitamente viene raddoppiato il premio.

Questo si ripete per ogni osservazione fino alla scadenza dove abbiamo tre scenari:

- se tutti i sottostanti sono sopra strike, il certificato viene rimborsato al nominale e paga il massimo del premio previsto;

- se almeno un sottostante è sotto strike ma tutti sopra alla barriera, non viene pagato il premio ma il certificato viene rimborsato al nominale;

- se almeno un sottostante è sotto barriera il valore del certificato replica proporzionalmente l’andamento del titolo.

Acquistato il 3 febbraio 2021 a 90,00 e rimborsato il 9 giugno a 125,00 ha visto un profitto del 38,89% in poco più di quattro mesi (circa 116% annualizzato). Sicuramente un’ottima operazione, non sempre facile da ripetere.

Con questo autocall esce dal portafoglio uno di quei prodotti che consideravo a rischio medio alto (nonostante livelli di barriera molto lontani e confidenza sul settore abbassassero la mia percezione del rischio sul prodotto), e ci permetterà, in caso di emissioni interessanti di inserire un prodotto più speculativo in portafoglio.

Ulteriore passo in avanti del rendimento complessivo del portafoglio che da inizio febbraio si porta al +9,51%. L’unico altro movimento, oltre al citato autocall, è l’incasso della cedola del Leonteq sugli industriali italiani (CH0503166628): con un flusso cedolare del 1% mensile ha già garantito 30€ di cedole oltre a 58,56€ di capital gain, per un rendimento del 10,17% in due mesi esatti, grazie all’acquisto a 871€.

Anche questo è un prodotto speculativo, acquistato quando Leonardo era praticamente in concomitanza del livello barriera, mentre oggi si trova sopra di circa il 4%. Terrò monitorato il titolo e il prezzo del certificato per valutare la convenienza a mantenerlo in portafoglio fino alla scadenza di novembre e puntare al rimborso a 1.000€, valore cui tenderà il prezzo del certificato con il trascorrere del tempo qualora l’ex Finmeccanica dovesse vedere il suo prezzo non scendere sotto i livelli attuali.

Continuo a mantenere inalterata la composizione del portafoglio e ad incrementare la liquidità, in attesa di nuove emissioni interessanti o di occasioni sul secondario.

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO