Il Portafoglio in Certificati di Alessandro Pavan – 18.02.2022

18 febbraio 2022

Anche il secondo mese dell’anno volge al termine e, come avvenuto a gennaio, non possiamo certo dire di esserci annoiati sui mercati finanziari. Le due macrotematiche che hanno contraddistinto le ultime settimane sono state sicuramente le tensioni e i venti di guerra al confine ucraino e i cambiamenti di politica monetaria paventati dalle banche centrali.

Per quanto riguarda il primo punto sembrava fossimo ad un punto di svolta nella giornata di martedì, con la notizia dell’inizio del ritiro delle truppe russe, ma ad oggi la situazione sembra in peggioramento, con un continuo aumento delle forze armate e l’annuncio di esercitazioni e lancio di missili per i prossimi giorni. Una guerra sarebbe estremamente deleteria per tutti, motivo per cui credo che si arriverà, prima o poi (speriamo più prima che poi) ad una soluzione diplomatica. Le sanzioni economiche che verrebbero imposte alla Russia in caso di attacco metterebbero in ginocchio un paese la cui economia già oggi non naviga nell’oro. D’altro canto, la dipendenza energetica di molti paesi europei da Putin significherebbe un ulteriore balzo in avanti dei prezzi di carburanti e beni energetici. Per questo, da più lati si auspica una de-escalation e un avvio dei negoziati. Come sempre accade l’incertezza genera paura sui mercati, che dopo la grande euforia di martedì hanno ritracciato verso il basso nei giorni successivi.

Per quanto concerne invece il tema delle politiche monetarie, alcune banche centrali hanno già provveduto ai primi rialzi dei tassi, come ad esempio la Bank of England, altre hanno annunciato di volerlo fare, vedi la FED, più cauta invece la BCE. Contrastare l’inflazione è una priorità per tutti gli istituti ma la difficoltà sarà farlo senza compromettere la crescita. Ritengo che i mercati abbiano già scontato per lo meno la gran parte dei 4/5 rialzi previsti dalla FED per il 2022 e che quindi non ci saranno grossi scossoni quando verranno ufficialmente annunciati.

Non è un market mover, ma una terza parentesi di attualità va necessariamente aperta sulle trimestrali americane pubblicate nelle ultime settimane. Nel gruppo Facebook di FreeFinance abbiamo seguito nel dettaglio alcune pubblicazioni riguardanti le stock sottostanti ai certificati ma una considerazione può essere valida per tutte le azioni growth. Abbiamo visto infatti movimenti al ribasso del 20/30% in molti casi, anche su aziende molto capitalizzate. Basti pensare a Meta, PayPal, Netflix. Nella maggior pare dei casi le aziende hanno riportato ottimi dati di bilancio per il 2021, con fatturati in crescita e spesso anche utili in crescita. Quello che ha spaventato gli investitori sono stati però gli outlook per il 2022 che hanno visto in molti casi una riduzione delle aspettative. Le aziende growth devono i loro prezzi a multipli elevati ad una crescita sostenuta negli anni futuri. L’incertezza relativa agli aumenti dei tassi d’interesse, combinata a quella sull’inflazione e sulle materie prime che condizionano le catene produttive ha impattato in modo importante su questi titoli e sul Nasdaq in generale, che rispetto ai massimi di novembre a 16.769 quota oggi circa il 15% più in basso.

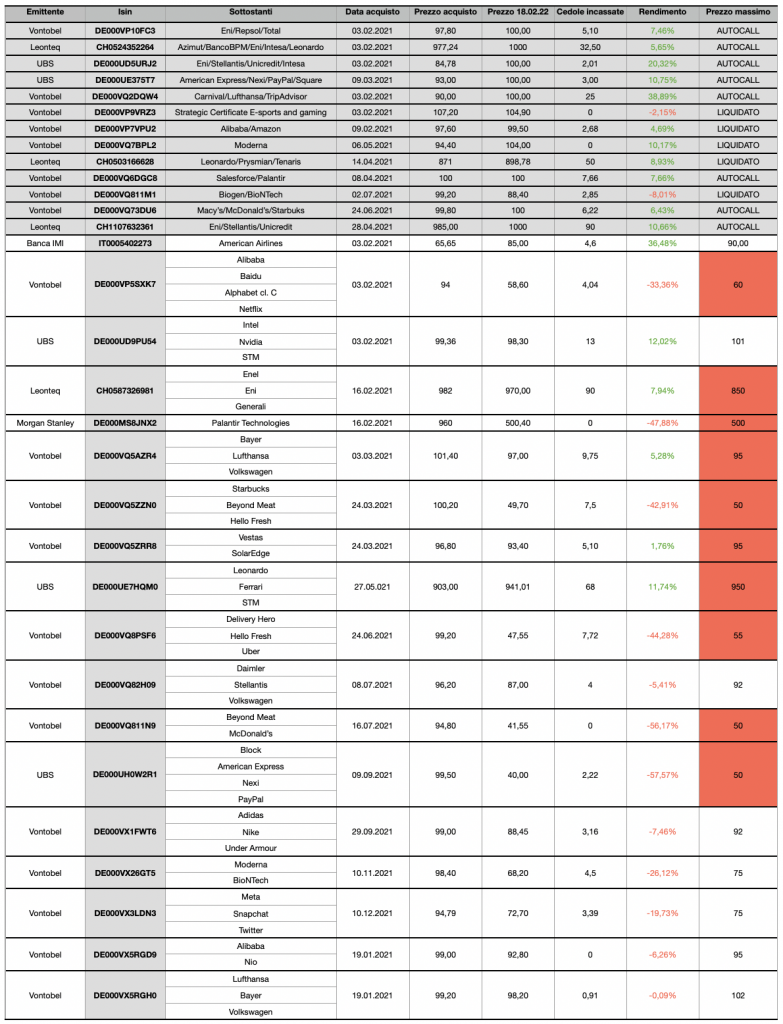

La discesa di molti titoli tech, ha influenzato molto il prezzo dei certificati presenti nel mio portafoglio. Ma qui torno a precisare quanto sempre detto. A meno che non si abbia un approccio tattico di breve periodo, con acquisti e vendite veloci, l’osservazione e la valutazione di un certificato va sempre fatta nel suo orizzonte temporale, che va dal momento dell’acquisto fino alla naturale scadenza. Motivo per cui un certificato ad esempio come il Meta/Snapchat/Twitter con il worst of Meta praticamente appena sopra la barriera mi preoccupa poco. La scadenza a novembre 2023 lascia tutto il tempo al mercato di assorbire lo shock delle politiche monetarie della FED (siamo sicuri non siano già scontate nei prezzi attuali delle stock?). Anche perché ai prezzi attuali, molte delle azioni del Nasdaq quotano a multipli interessanti per l’acquisto in ottica long.

Medesimo discorso può esser fatto anche per alcuni prodotti sotto barriera. L’XK7 presente in portafoglio, con Alibaba worst of a 122$, barriera capitale a 144$ e barriera cedola a 156$ ha scadenza luglio 2023. In questo, come nella stragrande maggioranza dei certificati, ricordo che le cedole sono a memoria e basterà quindi che il titolo torni sopra ai valori di barriera entro la metà del prossimo anno.

Niente panico quindi, anche se ad oggi molti titoli sono deprezzati, analizziamo il portafoglio sempre nella sua corretta ottica temporale. Il vantaggio dei certificati è appunto quello di non dover sempre guardare per forza al qui e ora, ma potersi permettere oscillazioni anche elevate dei sottostanti. Tenendo sempre presente che la volatilità del titolo è bidirezionale, non solo al ribasso.

Per quanto riguarda il portafoglio, nel corso della settimana ho valutato la possibilità e la convenienza nella sostituzione del XK7 citato in precedenza su Alibaba, virando su un certificato di cui abbiamo parlato anche nel gruppo che vedeva Alibaba/Nio/IQIYI, con un rendimento monstre e livelli barriera sotto ai livelli attuali. Ma lo switch significherebbe si un maggior profitto in caso di rialzo ma anche un rischio necessariamente superiore. Mentre oggi il certificato dipende solo da Alibaba infatti, mi sarei esposto poi al rischio su tre titoli, di cui Alibaba è il meno volatile. Per questo ho deciso di non effettuare l’operazione.

Alla chiusura di oggi staccherà la cedola invece il fixed su American Airlines e nei prossimi giorni valuterò la convenienza al mantenimento in portafoglio del prodotto, visto il basso flusso cedolare, se dovesse salire di qualche punto sul prezzo potrebbe valer la pena sostituirlo con qualcosa che preveda una cedola più corposa.

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO