L'inverno delle crypto o “Crypto Winter”: quale futuro per Coinbase?

27 giugno 2022

Nel corso degli ultimi anni, le criptovalute hanno visto crescere la loro quota di interesse passando dall’essere considerate solo da una nicchia di appassionati al grande pubblico, grazie ai primi forti rialzi del Bitcoin, che hanno innescato una forte crescita dei volumi. Con i primi ETF sul Bitcoin le valute virtuali sono state prese sempre più in considerazione anche da parte degli investitori istituzionali, che hanno così contribuito ad una crescita del mercato creando una maggiore liquidità. Ad oggi, diverse banche e società fintech offrono servizi di intermediazione e di wallet per le criptovalute.

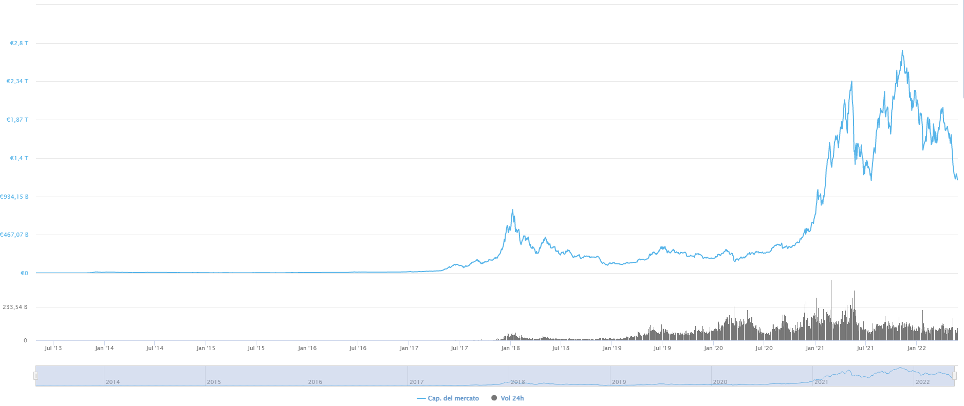

Stando ai dati CoinMarketCap al 7 giugno 2022, la capitalizzazione del mercato criptovalutario è di 1.230 miliardi di dollari, intorno ai minimi di luglio 2021 e distante il 54,4% dai massimi di 2.700 miliardi circa di novembre 2021.

Le attese degli analisti sul settore sono molto positive. Stando alle stime di Research and Markets, il mercato criptovalutario a livello globale dovrebbe passare dai 1.782 miliardi di dollari del 2021 ai 32.420 miliardi del 2027, con un CAGR del 58,4% tra il 2022 e il 2027. Sono diversi i trend che guideranno la crescita, tra cui la crescente digitalizzazione dei settori economici, un miglioramento del quadro normativo e la stessa trasparenza della blockchain.

Al contrario, la principale minaccia per il comparto delle crypto è quella relativa agli attacchi hacker e a normative troppo severe.

Nel futuro un ruolo di primaria importanza lo potrebbe avere lo sviluppo del metaverso. Stando alle stime di Bloomberg Intelligence, il mercato potrebbe raggiungere gli 800 milioni di dollari all’anno, mentre per Citi il potenziale entro il 2030 è compreso tra gli 8.000 e i 13.000 miliardi di dollari. Per PwC invece, le stime sono per tale ecosistema sono di 1.500 miliardi di dollari entro il 2030. Questo universo virtuale dovrebbe incidere positivamente anche sugli NFT: solo i Non-Fungible Token potrebbero arrivare a creare un mercato da 337 miliardi di dollari entro il 2030 stando alle stime di Morgan Stanley.

Per guardare le opportunità, secondo quanto riportato sul sito Matthewball.vc, nel 2019 sono stati spesi 54 miliardi di dollari in diversi beni virtuali, contro i 42 miliardi dei box office dei cinema e dei 30 miliardi negli acquisti di musica. Le opportunità sono dunque enormi e potrebbero costituire un terreno fertile per la maggiore adozione delle criptovalute.

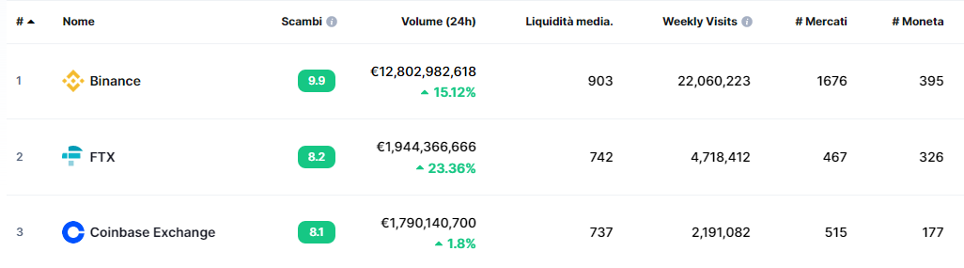

Guardando ai volumi, sono tre gli exchange che dominano il mercato: Binance, FTX e Coinbase, ma solamente quest’ultimo è quotato in Borsa. Binance sembrava vicino ad un’IPO lo scorso anno ma oggi è sempre più lontana dalla data fatidica non solo per il momento sfavorevole per le nuove quotazioni ma anche e soprattutto per le problematiche avute con i regolatori di diversi Paesi (tra cui la SEC e la FCA), che gli hanno bloccato il business in territori floridi, andando ad intaccarne significativamente le revenues.

Nell'ultimo anno, Coinbase ha perso oltre il 70% in Borsa, con gli ultimi minimi storici aggiornati lo scorso 12 maggio a 40,83 dollari. Tuttavia, nel breve periodo sembra che le quotazioni stiano lateralizzando, mettendo a segno quella che potrebbe essere una base di accumulazione.

Riprendendo quanto già scritto in un precedente articolo relativo alla stagione delle trimestrali, questi sono i punti salienti dei risultati del 1° trimestre 2022 dell’azienda:

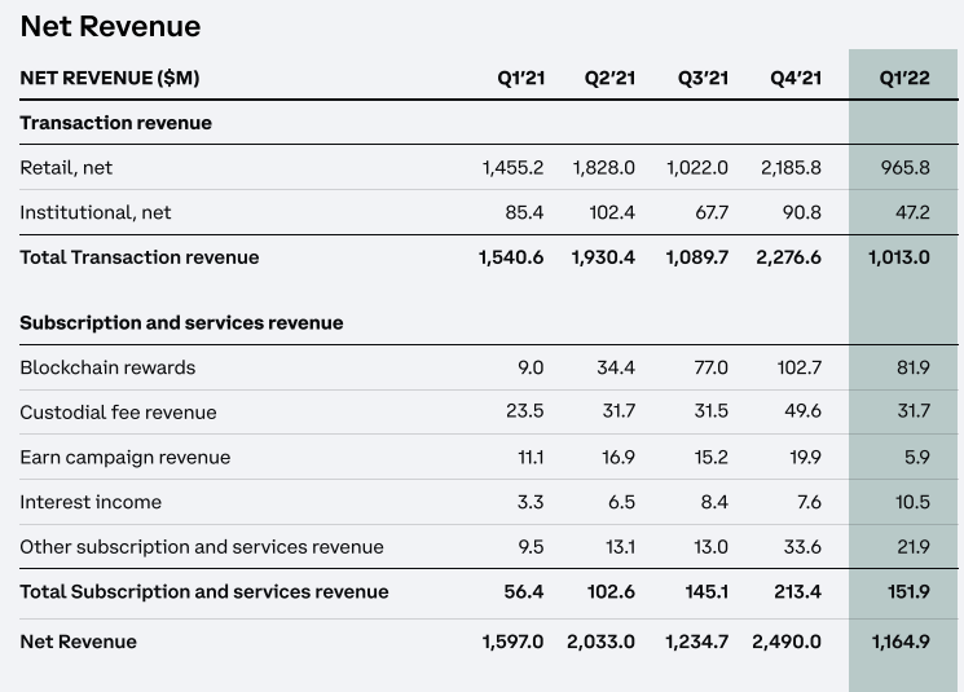

- Ricavi: 1,17 miliardi contro 1,48 miliardi delle stime (dati Refinitiv)

- EPS: -1,98 dollari

- Monthly transaction users: 9,2 milioni contro gli 11,4 milioni del 4° trimestre 2021

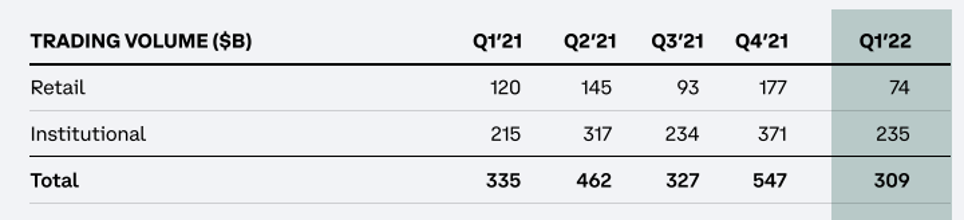

- Volume di trading totale: 309 miliardi contro i 547 miliardi del 4° trimestre 2021

- Coinbase non si è detta preoccupata dei risultati negativi, comunicando agli azionisti di avere prospettive di investimento di lungo periodo vista la natura volatile delle criptovalute.

- La società ha anche visto un aumento delle spese operative, a 1,72 miliardi di dollari (oltre i ricavi per la prima volta da quando l’azienda pubblica i risultati). I costi generali e amministrativi sono stati di 414 milioni di dollari, il 39% in più su base sequenziale. Questo è dovuto principalmente all’aumento del personale. Emilie Choi, Presidente e COO dell’azienda, ha detto che il gruppo sta investendo in maniera rilevante sulla compliance.

Guardando alla Shareholder Letter presente sul sito, si legge come l’azienda stia “investendo pesantemente” in nuovi prodotti come Coinbase Wallet e Coinbase NFT, “per emergere come leader di questi mercati”. Il gruppo ritiene inoltre di essere posizionato bene per crescere e guidare la prossima fase del mercato criptovalutario. Per l’intero 2022 la società prevede di destinare al marketing il 12%-15% dei ricavi: si consideri che a febbraio 2022 è stata fatta una pubblicità all’importantissimo evento del Super Bowl, visto da oltre 200 milioni di persone (dati pubblicati sul sito della NFL). I piani di investimento in tecnologia, spese generali e amministrative dovrebbero essere invece tra i 4,25 e i 5,25 miliardi di dollari.

Un importante fattore da considerare quando si parla dei ricavi di Coinbase è che questi non dipendono dalle salite o discese del mercato criptovalutario, ma dalle commissioni di negoziazione. Nel primo trimestre dell’anno, queste hanno pesato sul totale del fatturato per l’86,96%. Pertanto, più attori inizieranno ad effettuare transazioni in criptovalute (a dispetto del loro valore) più i ricavi aumenteranno. L’azienda sta tuttavia cercando di diversificare le sue fonti di ricavo. Come si vede dall’immagine, la voce “Other Subscription and services revenue” è passata in un anno da 56,4 a 151,9 milioni di dollari, un incremento del 169,33%. È ancora troppo presto per dire se il gruppo riuscirà a diversificare le sue fonti di reddito, ma questo segnale è senza dubbio positivo.

Un altro elemento che potrebbe spingere l’interesse su Coinbase è quello relativo alla clientela istituzionale. I dati mostrano infatti come una quota rilevante di volumi arrivi proprio da questo tipo di clienti. Questo avviene perché il gruppo è l’unico exchange a sviluppare in maniera approfondita anche il fronte compliance. Questo elemento che potrebbe sembrare poco rilevante nel breve periodo è in realtà di importanza fondamentale per lo sviluppo di medio-lungo periodo. Considerando il non pieno appoggio dei regolatori al mondo delle criptovalute, riuscire a sviluppare una piattaforma che rispetti tutte le norme del mercato dei capitali e che possa essere utilizzata in modo semplice, sicuro e “compliant” dalla clientela istituzionale offrirà un vantaggio competitivo che sarà difficile replicare dagli attuali e futuri competitor di Coinbase che, al momento, non si stanno dotando dei medesimi presidi.

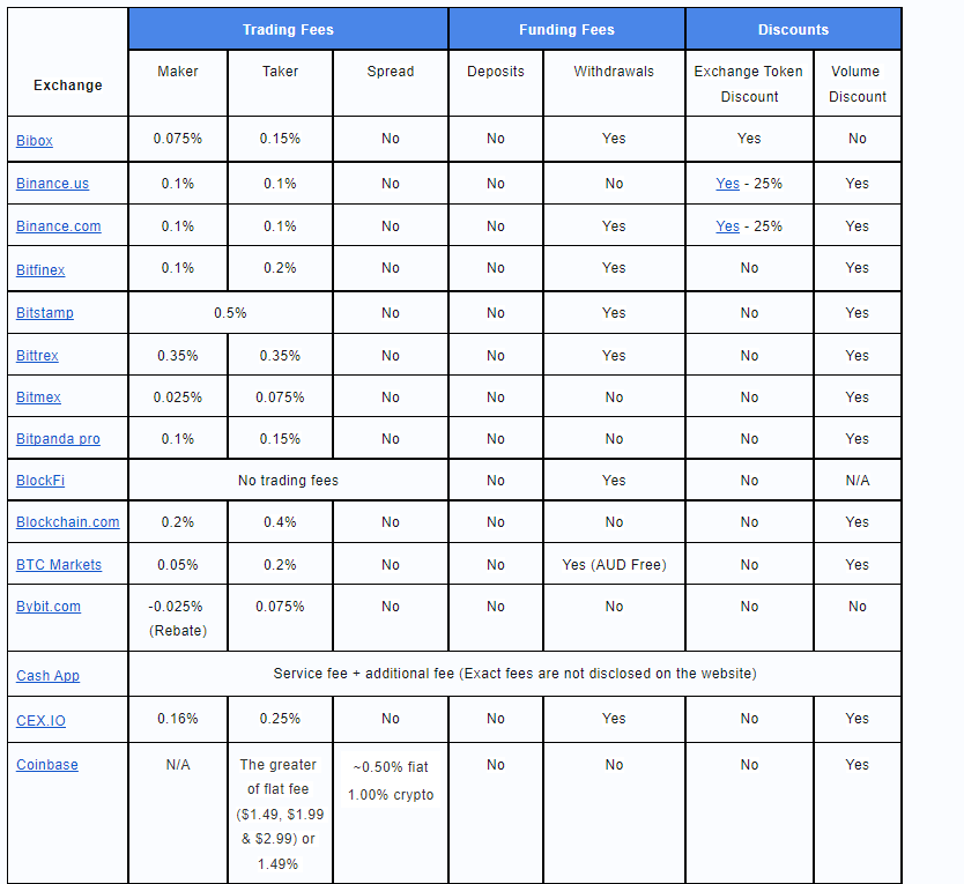

Per quanto riguarda i costi, quelli di Coinbase non sono sicuramente tra i più bassi del mercato. Secondo Cointracker.io, la società compare solamente al 15esimo posto. Rispetto ad altri concorrenti che hanno costi sicuramente più bassi, l’azienda non ha problemi di natura legale (come, ad esempio, Binance con la SEC e la FCA) e questo le permette di applicare dei costi più elevati. Avere una marginalità più elevata sulle transazioni significa anche avere guadagni maggiori nelle fasi di crescita degli scambi sul mercato delle criptovalute ma anche entrate più elevate durante i cali di mercato.

Lasciando in questa sede da parte il calo generalizzato dei volumi, è da segnalare che l’azienda ha ricevuto dalla SEC l’approvazione per la vendita di altri asset. In questo senso, lo sviluppo della società potrebbe essere anche relativo al brokerage classico, elemento che potrebbe attirare nuova clientela istituzionale e/o che potrebbe permettere a Coinbase di sfruttare ulteriormente il database di clientela istituzionale a disposizione. Ovviamente in questo caso Coinbase entrerà su un mercato maturo e, a differenza del mercato delle cryptovalute dove ha un vantaggio competitivo e può applicare prezzi più elevati, nel caso del business del brokerage dovrà probabilmente offrire il servizio ad un prezzo più basso rispetto ad altri player o dotarsi di una piattaforma migliore rispetto ai suoi concorrenti, altrimenti avrà poche chance di avere successo in un business "tradizionale". In ogni caso questa nuova linea di business potrebbe aiutare la piattaforma con la fidelizzazione del cliente, creando di fatto una barriera all’entrata e rendendo difficile per nuovi player replicare il business model di Coinbase.

Alcune informazioni interessanti sul business istituzionale di Coinbase arrivano da un report di Bank of America, che in un meeting virtuale con il top manager di Coinbase ha fatto emergere i seguenti punti per cui gli istituzionali si affidano alla società:

- Il primo è relativo alla fiducia, in quanto l’azienda è tra i leader dell’ecosistema criptovalutario da oltre un decennio e presenta una storia operativa “senza macchie” (a differenza di società come Binance, ad esempio).

- Il secondo è relativo alle dimensioni dell’azienda, che consentono di offrire ampia liquidità, molti asset crittografici e una continua innovazione, nonché un’assistenza clienti di qualità con personale preparato.

- Il terzo è, come accennato prima, al focus sulla regolamentazione. La società lavora a fianco delle autorità di regolamentazione per sviluppare un quadro regolamentare ponderato. Oltre a questo, è il primo fornitore di criptovalute a offrire servizi di prime brokerage ed è un depositario qualificato.

BofA evidenzia anche le ambizioni di espansioni europee di Coinbase e l’intenzione di rendere il suo mercato NFT focalizzato sul fronte social, sfruttando la comunità dei creator. Gli analisti hanno un target price sul titolo a 273 dollari. Più scettici gli esperti di Mizuho Securities, che hanno tagliato il target price da 220 a 190 dollari evidenziando timori sugli investimenti nella piattaforma NFT in un contesto in cui l’interesse per il settore sta scemando.

Le recenti condizioni economiche avverse hanno portato il management di Coinbase a tagliare il 18% della sua forza lavoro (1.100 dipendenti). In delle comunicazioni precedenti, la società ha dichiarato di aver preso la decisione di sospendere le assunzioni, in preparazione al “crypto winter”. Ora il gruppo si attende di dover spendere tra i 40 e i 45 milioni di dollari in spese di ristrutturazione, in gran parte dovute alle liquidazioni e ai costi relativi al taglio del personale. È chiaro che la situazione rimarrà difficile per l'azienda nel breve termine, poiché i prezzi delle criptovalute potrebbero rimanere depressi a causa della stretta monetaria della Fed, che quasi certamente avrà un ulteriore impatto sul business dell'azienda. Ma, a differenza di altre azioni growth, Coinbase dispone anche di un'ampia liquidità per superare un ciclo negativo, con una liquidità di 6,1 miliardi di dollari alla fine del primo trimestre del 2022.

Il Bitcoin è considerato una delle tecnologie più innovative del nostro tempo e come asset ha dimostrato una certa resistenza in passato, rimbalzando più forte dopo i grandi sell-off. Anche se è difficile dire con esattezza quanto tempo ci vorrà per una ripresa, Coinbase ha già indicato che il ciclo delle criptovalute dura in genere da due a quattro anni. Coinbase dovrebbe essere una delle società che beneficierà di più di una ripresa del mercato, considerando che è un leader del mondo crypto e che ha mostrato un potenziale di profitti straordinari nei periodi di congiuntura favorevole.

I cali in Borsa potrebbero quindi rappresentare delle opportunità sia in ottica di trading che di investimento.

Secondo le stime di Tikr, i ricavi di Coinbase passeranno dai 7,84 miliardi di dollari del 2021 (conseguenti al boom delle criptovalute) agli 8,63 miliardi del 2025. Per quello che riguarda gli utili, la società dovrebbe tornare in profitto nel 2025 con EPS a 0,15 dollari, mentre nel 2023 e nel 2024 la perdita dovrebbe ridursi (previsioni di perdita per il 2022 a 0,95 dollari per azione).

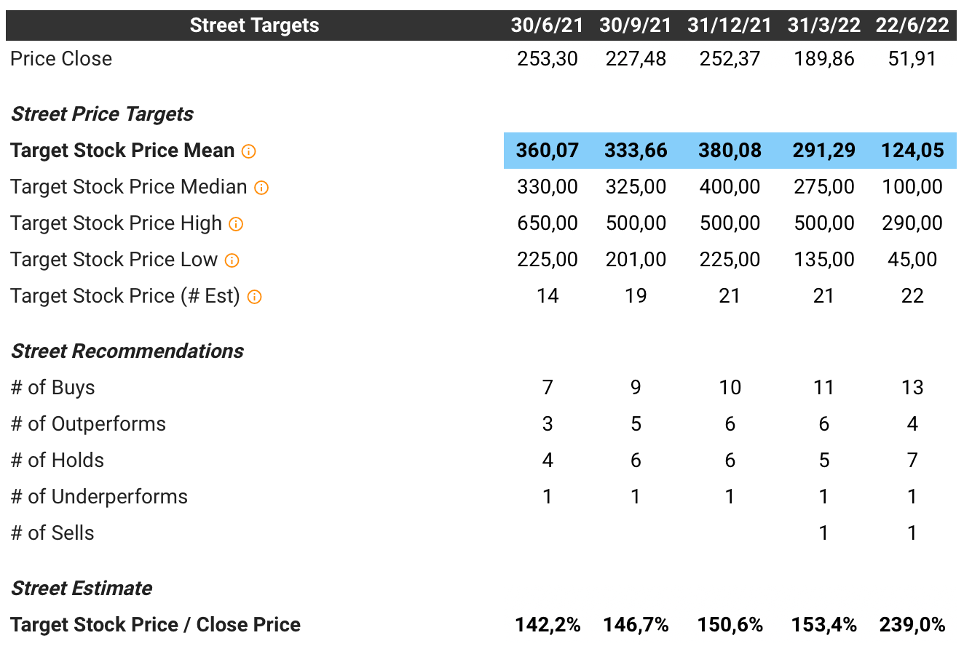

In media, il target price degli analisti è stato rivisto a ribasso recentemente e si attesta a 124.05 dollari, con minimo a 45. Considerando il prezzo attuale (circa 52 dollari) si tratta in effetti di un rendimento potenziale del 138% circa. Da notare che di 26 analisti che seguono il titolo, 13 sono “buy”, 4 “outperform” e 7 “hold”.

Considerando la volatilità dell’azione e in generale la situazione sui mercati finanziari, per chi ha una view positiva sull’azione potrebbe convenire orientarsi a Certificati su Coinbase con scadenza più lunga magari sotto o vicino alla barriera, così in caso di rialzo si avrebbe una performance più che lineare, mentre in caso di ribasso si andrebbe a perdere linearmente con l’azione. Altrimenti chi ha una view speculativa ma vuole una maggiore protezione del capitale, potrebbe orientarsi verso le nuove emissioni. Vediamo in una tabella i migliori certificati di entrambe le tipologie.

Certificati su Coinbase

Non vi sono tantissimi certificati quotati su Coinbase: sono solo 38 certificati a capitale condizionatamente protetto. Eliminando i basket multi-settoriali, i certificati a barriera continua, quelli con scadenza nel 2022 e quelli con barriera superiore al target price medio (124.05 dollari), rimangono 6 certificati.

Tra i certificati più aggressivi, sotto barriera, che richiedono quindi un recupero di Coinbase, adatti a chi ha una view positiva o a chi vuole fare uno switch da altri certificati o dall’azione stessa troviamo:

- JE00BLS37D96: Memory Cash Collect su Coinbase di Goldman Sachs con barriera premio e capitale al 50% (104,365) e barriera autocall discendente fino all’80%. Premio mensile condizionato pari allo 0.8% (9.6% p.a.). Scadenza: 10/02/2025. Prezzo di acquisto: 350.8 euro (valore nominale di 1000 euro).

- DE000VX6P0C5: Memory Cash Collect su Coinbase di Vontobel con barriera premio e capitale al 60% (111,372) e barriera autocall al 100%. Premio trimestrale condizionato pari a 2.9 euro (11.6% p.a.). Scadenza: 07/02/2025. Prezzo di acquisto: 36.5 euro. Nonostante il premio del DE000VX6P0C5 sia superiore, considerando il prezzo di acquisto inferiore e la barriera leggermente più bassa, il JE00BLS37D96 ha un migliore profilo di rischio-rendimento rispetto al DE000VX6P0C5.

- DE000VV11KS5: Memory Cash Collect Airbag su Coinbase e Tesla di Vontobel, con barriera premio e capitale al 60% (67,752) e barriera autocall discendente fino al 75%. Premio mensile condizionato pari a 1.51 euro (18.12% p.a.). Scadenza: 08/01/2024. Prezzo di acquisto: 70.40 euro. Il Certificato presenta l’effetto airbag: se a scadenza il peggior sottostante dovesse essere sotto la barriera capitale (come è attualmente per Coinbase), la perdita non viene calcolata linearmente dal livello di strike ma dal livello barriera. Ad esempio al momento il rimborso a scadenza sarebbe pari a circa 81 euro.

Tra i Certificati con Coinbase sopra barriera troviamo invece:

- DE000VV116Z0: Memory Cash Collect su Coinbase e Tesla di Vontobel, con barriera premio e capitale al 60% (49,992) e barriera autocall fisso all’80%. Premio mensile condizionato pari a 1.67 euro (20.04% p.a.). Scadenza: 10/05/2024. Prezzo di acquisto: 81.20 euro. Coinbase è vicino alla barriera quindi in caso di discesa il prezzo potrebbe deprezzarsi velocemente, tuttavia, avendo l’autocall all’80% anche in caso di piccola risalita il certificato potrebbe apprezzarsi velocemente e tendere al suo valore di rimborso (105.01 euro).

- DE000HB6KRZ6: Fixed Cash Collect su Coinbase di Unicredit, con barriera premio e capitale al 55% (37,3285). Premio mensile incondizionato pari a 1.8 euro (21.6% p.a.). Scadenza: 19/12/2023. Prezzo di acquisto: 95.15 euro. In questo caso il vantaggio è quello di avere un premio incondizionato importante, tuttavia lo svantaggio è da un lato il prezzo di acquisto elevato a fronte di una performance negativa rilevante (-18% dai livelli di strike) e dall’altro lato l’assenza dell’autocall che non permette un apprezzamento in caso di rimbalzo del titolo azionario, elemento parzialmente mitigato dalla scadenza breve.

- DE000VV11634: Memory Cash Collect su Coinbase di Vontobel, con barriera premio e capitale al 60% (48,762) e barriera autocall fisso al 75%. Premio mensile condizionato pari a 1.86 euro (22.32% p.a.). Scadenza: 10/01/2024. Prezzo di acquisto: 83 euro. Coinbase è vicino alla barriera quindi in caso di discesa il prezzo potrebbe deprezzarsi velocemente, tuttavia, avendo l’autocall al 75% anche in caso di piccola risalita il certificato potrebbe apprezzarsi velocemente e tendere al suo valore di rimborso (105.58 euro).

Segnaliamo inoltre 4 certificati sul medesimo basket ad alta volatilità dove il worst-of è Coinbase. Si tratta del basket multisettoriale Coinbase, Delivery Hero e Beyond Meat, quest’ultima analizzata approfonditamente in questo articolo. Vi sono due Cash Collect:

- DE000VV11618: Memory Cash Collect su Coinbase, Delivery Hero e Beyond Meat di Vontobel, con barriera premio e capitale al 60% (49,584) e barriera autocall fissa all’80%. Premio mensile condizionato pari a 4.17 euro (50.04% p.a.). Scadenza: 17/05/2024. Prezzo di acquisto: 85.8 euro. Coinbase è vicino alla barriera quindi in caso di discesa il prezzo potrebbe deprezzarsi (ma, a meno di fortissime discese, non troppo considerando il premio con effetto memoria elevato) ma avendo l’autocall all’80% in caso di piccola risalita il certificato potrebbe apprezzarsi velocemente e tendere al suo valore di rimborso (112.51 euro).

- DE000VV2K4L1: Memory Cash Collect su Coinbase, Delivery Hero e Beyond Meat di Vontobel, con barriera premio e capitale al 60% (42,204) e barriera autocall fissa all’80%. Premio mensile condizionato pari a 4.17 euro (50.04% p.a.). Scadenza: 29/01/2024. Prezzo di acquisto: 95 euro. Coinbase è vicino alla barriera autocall quindi in caso di discesa il prezzo potrebbe deprezzarsi (e tendere al prezzo del DE000VV11618) ma avendo l’autocall all’80% in caso di piccola risalita (circa 2%) il certificato potrebbe apprezzarsi velocemente e tendere al suo valore di rimborso (112.51 euro).

Sul medesimo basket vi sono anche due maxi-coupon di Smart ETN, che sarebbe possibile utilizzare per il recupero minus, acquistandoli poco prima dello stacco del maxi-premio e rivendendoli dopo lo stacco, così da limitare il rischio di mercato e il rischio emittente il più possibile. In particolare si tratta di due maxi-coupon dal maxi-premio molto elevato (50%) e per questo interessanti per il recupero minus:

- IT0006751199: Maxi-coupon su Coinbase, Delivery Hero e Beyond Meat di Smart ETN con barriera premio e capitale al 60% (31,206), con tutti i sottostanti sopra la pari. Il certificato il 13/12/2022 ha la data di valutazione del maxi-premio di 500 euro (data di pagamento 21/12/2022) e il maxi-premio del 50% sarà pagato se i sottostanti saranno superiori alla barriera del 60% (ossia non saranno scesi di più del 40% dai livelli di strike). Dopo aver staccato il maxi-premio ogni semestre paga un premio condizionato del 17.5% (35% p.a.). La barriera premio è pari al 60%. La barriera autocall è posta al 100% e l’autocall è possibile dal 13/06/2023. Essendo i sottostanti sopra la pari si acquista leggermente sopra la pari a 1008.5 euro.

- IT0006751173: Maxi-coupon su Coinbase, Delivery Hero e Beyond Meat di Smart ETN con barriera premio e capitale al 60% (36,407), con tutti i sottostanti sopra la pari. Il certificato il 13/12/2022 ha la data di valutazione del maxi-premio di 500 euro (data di pagamento 21/12/2022) e il maxi-premio del 50% sarà pagato se i sottostanti saranno superiori alla barriera del 10% (ossia non saranno scesi di più del 90% dai livelli di strike). Dopo aver staccato il maxi-premio ogni semestre paga un premio dello 0.625% (1.25% p.a.). La barriera autocall è posta al 100% e l’autocall è possibile dal 13/06/2023. Essendo i sottostanti sopra la pari si acquista leggermente sopra la pari a 101.04 euro.

Quindi si tratta di due certificati molto simili: entrambi hanno un maxi-premio del 50% ma il IT0006751199 ha una barriera per il maxi-premio al 60% e un premio successivo più elevato, mentre il IT0006751173 ha una barriera per il maxi-premio al 10% ma un premio successivo più contenuto. In entrambi i casi i premi presentano l’effetto memoria. I Certificati oltre che in ottica speculativa di breve (acquisto e rivendita prima dello stacco della maxi-cedola) sono adatti anche al posticipo delle minus grazie al maxi-premio elevato del 50% e possono essere utilizzati a tal fine acquistando prima dello stacco e rivendendo il certificato post stacco, riducendo l’esposizione sui sottostanti e sul rischio emittente.

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO