Sarà la Cina il Paese rifugio dall'inflazione occidentale?

24 ottobre 2023

Per 13D Research and Strategy, l’inflazione elevata sembra destinata a restare specie per via dell’aumento dei rischi sull’offerta di materie prime. Gli analisti mettono in evidenzia le parole del co-fondatore e Chief Investment Strategist di GMO, Jeremy Grantham in cui afferma che siamo in un’epoca in cui i tassi saranno mediamente più alti rispetto a quelli degli ultimi 10 anni. Inoltre Paul Tudor Jones, fondatore e CIO di Tudor Investment, ha detto che con un aumento del costo degli interessi in USA si entra in un circolo vizioso in cui si provoca un incremento dei costi di finanziamento, una maggiore emissione di debito, l’ulteriore liquidazione di bond (con una crescita dei rendimenti) e infine a una posizione fiscale insostenibile.

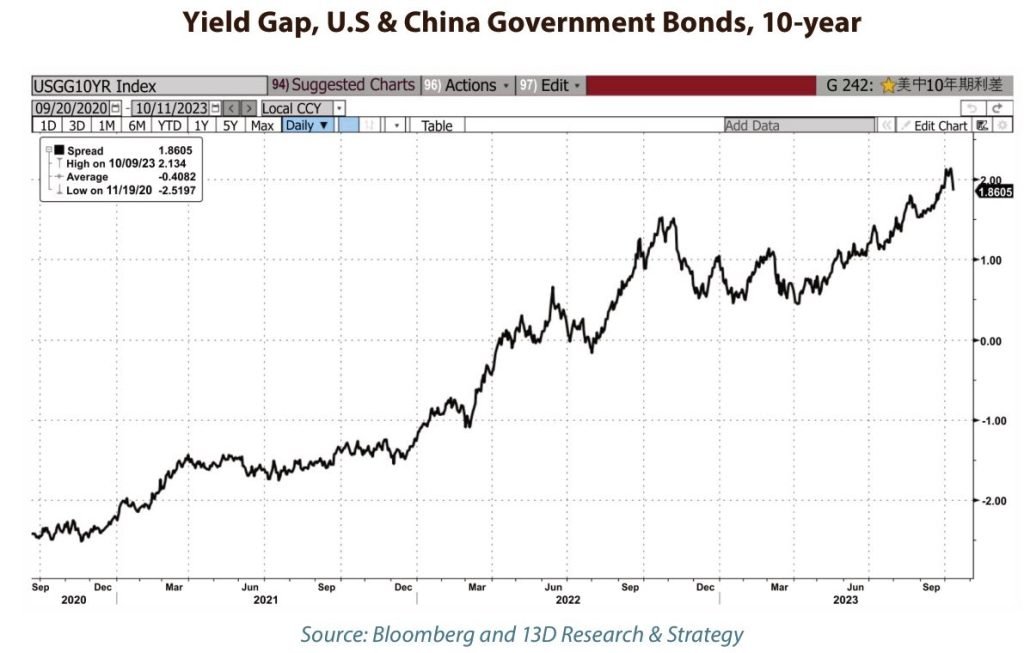

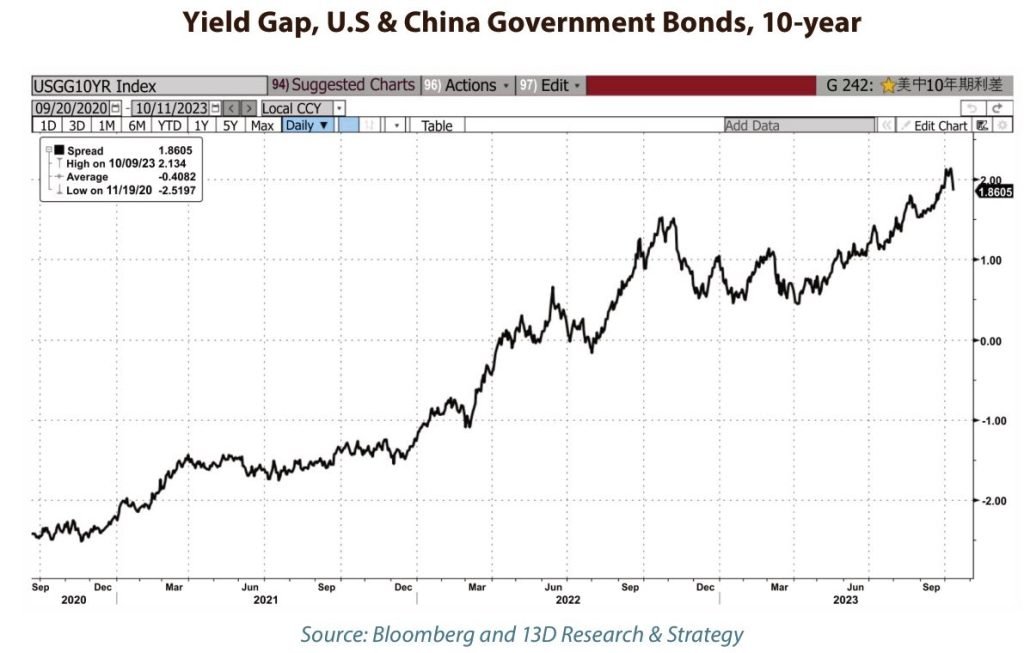

Stando ai dati Gavekal i bond governativi cinesi hanno sovraperformato i Treasury a lunga scadenza del 35,3% dall’inizio della pandemia. Tuttavia, il T-Note a 10 anni in USA offre un rendimento superiore a 186 punti base rispetto a quello dell’omologo cinese. Questo potrebbe cambiare se lo yuan salisse abbastanza da compensare le perdite di rendimento.

Fonte: ricerca 13D Research and Strategy

13D evidenzia come l’indice che misura la forza dello yuan contro un paniere di valute (RMB CFETS) ha raggiunto i massimi a cinque mesi di recente. Inoltre, ci sono diversi segnali che indicano che la debolezza delle azioni cinesi stia toccando il fondo. Per il Paese non dovrebbe esserci una problematica inflattiva, in quanto gode di diversi vantaggi rispetto alle economie occidentali:

Fonte: ricerca 13D Research and Strategy

13D evidenzia come l’indice che misura la forza dello yuan contro un paniere di valute (RMB CFETS) ha raggiunto i massimi a cinque mesi di recente. Inoltre, ci sono diversi segnali che indicano che la debolezza delle azioni cinesi stia toccando il fondo. Per il Paese non dovrebbe esserci una problematica inflattiva, in quanto gode di diversi vantaggi rispetto alle economie occidentali:

Fonte: ricerca 13D Research and Strategy

13D evidenzia come l’indice che misura la forza dello yuan contro un paniere di valute (RMB CFETS) ha raggiunto i massimi a cinque mesi di recente. Inoltre, ci sono diversi segnali che indicano che la debolezza delle azioni cinesi stia toccando il fondo. Per il Paese non dovrebbe esserci una problematica inflattiva, in quanto gode di diversi vantaggi rispetto alle economie occidentali:

Fonte: ricerca 13D Research and Strategy

13D evidenzia come l’indice che misura la forza dello yuan contro un paniere di valute (RMB CFETS) ha raggiunto i massimi a cinque mesi di recente. Inoltre, ci sono diversi segnali che indicano che la debolezza delle azioni cinesi stia toccando il fondo. Per il Paese non dovrebbe esserci una problematica inflattiva, in quanto gode di diversi vantaggi rispetto alle economie occidentali:

- La Cina è la prima potenza manifatturiera a livello globale: le dimensioni di questo settore e l’infrastruttura di supporto non possono essere replicati facilmente dai competitor;

- Un vantaggio importante in termini di costi energetici fossili e rinnovabili, elemento che ha mantenuto elevato il suo surplus commerciale.

Di seguito le altre news di giornata pubblicate su FreeFinance PRO. Per riceverle in tempo reale iscriviti gratuitamente al canale Telegram.

Il sell-off sui Treasury potrebbe essere finito il 23 ottobre?

In questo webinar (https://youtu.be/tLjOe4k5p1E (https://youtu.be/tLjOe4k5p1E)) avevamo analizzato il punto di vista di alcuni tra i più importanti investitori del mercato obbligazionario, tra cui l’orso Bill Ackman, e abbiamo analizzato negli ultimi giorni la ricerca di Morgan Stanley (undefined/1416 (https://t.me/freefinancepro/1416)) che affermava che il raggiungimento del rendimento del 5% del decennale americano fosse un buon punto di ingresso sui treasury. Ieri il decennale americano ha raggiunto il 5% (https://t.me/freefinancepro/1439 (https://t.me/freefinancepro/1439)) e alcuni orsi obbligazionari hanno chiuso gli short:I loro commenti hanno coinciso con una rapida inversione di tendenza dei rendimenti durante la sessione di negoziazione di ieri: il tasso del titolo trentennale è sceso di circa 21 punti base dopo aver toccato un picco del 5,18%, mentre il rendimento del decennale è sceso di circa 19 punti base dopo aver superato il 5% per la prima volta in 16 anni. Il TLT (iShares 20 Plus Year Treasury Bond ETF) dopo aver toccato i minimi sotto gli 83$, è salito ieri dell’1,2% superando gli 84,4$ in after-hours. Resta da vedere se la ritirata dei due orsi segnerà il picco dell'attuale selloff obbligazionario.

- Bill Ackman ha scritto in un post sui social media che ha ritirato la sua scommessa contro i titoli di Stato statunitensi a causa dell'aumento dei rischi globali perchè i rischi sono troppi per rimanere short sulle obbligazioni agli attuali tassi a lungo termine: “l’economia sta rallentando più velocemente di quanto i dati recenti suggeriscano”;

- Bill Gross, cofondatore della Pacific Investment Management, ha scritto che sta acquistando futures sui tassi di interesse a breve termine in previsione di una recessione entro la fine dell'anno. Per Gross "higher for longer è il mantra di ieri”. Ha anche sottolineato che le turbolenze delle banche regionali e l'aumento delle insolvenze dei prestiti auto suggeriscono "un rallentamento significativo”, elemento di cui abbiamo parlato anche nell’ultimo webinar (https://youtu.be/mTs9yFVhPeo (https://youtu.be/mTs9yFVhPeo)).

Eurozona: i PMI deludono a ottobre

In Eurozona, l’HCOB PMI manifatturiero di ottobre (preliminare) si è attestato a 43 punti, sotto i 43,7 stimati da Reuters e ai 43,4 precedenti. Il dato sui servizi è stato pari a 47,8 punti, anche in questo caso inferiore al consensus e ai precedenti 48,7 punti. Infine, la rilevazione composita è stata di 46,5 punti, sotto i 47,4 attesi e ai 47,2 precedenti. Quest’ultima misurazione è la più bassa da novembre 2020. Il peggioramento di questi dati mostra come continuino a farsi forza le ipotesi di una recessione nella zona euro.

BCE: focus sulla fine anticipata dei reinvestimenti PEPP nel meeting del 26 ottobre

Tra i temi da monitorare nel corso della riunione della BCE del prossimo 26 ottobre vi è sicuramente quello dell’inizio delle discussioni in merito alla fine anticipata dei reinvestimenti del PEPP, attualmente fissata a fine 2024. Questa tematica ha iniziato a farsi sempre più presente nelle dichiarazioni delle scorse settimane degli esponenti del board dell’Eurotower, con alcuni che ritengono necessaria una conclusione anticipata e altri che giudicano questo programma come la prima linea di difesa in caso di rialzi irragionevoli dei rendimenti delle obbligazioni. Il rischio è che se i reinvestimenti venissero chiusi troppo tardi si potrebbero fornire segnali contrastanti ai mercati, in quanto la decisione potrebbe arrivare con l’inizio del percorso di taglio dei tassi. Reinhard Cluse di UBS ritiene che l’Eurotower possa anticipare la decisione in merito al PEPP di un paio di trimestri, ma l’importante è che venga fatto un annuncio prima dell’inizio della riduzione del costo del denaro. Il problema è che la flessibilità di questo strumento è difficile da non considerare, specie se i ritardi nella revisione delle regole fiscali europee dovesse costringere i Governi a consolidamenti fiscali e a sanzioni che potrebbero minare la fiducia degli investitori. Secondo un sondaggio Bloomberg, il 43% degli economisti intervistati si aspetta che la BCE anticipi la fine dei reinvestimenti PEPP, sopra il 39% dell’indagine precedente. Diversi analisti di DWS e Morgan Stanley si aspettano che la BCE annunci a dicembre una riduzione dei reinvestimenti già a marzo. Fonte: Bloomberg

Indiscrezioni Bloomberg su dichiarazioni Lagarde

Secondo quanto riporta Bloomberg, la Presidente della BCE Christine Lagarde avrebbe detto ai Presidenti della Commissione Europea, del Consiglio Europeo e dell’Eurogruppo che l’economia dovrà affrontare una stagnazione nei prossimi trimestri oltre a diversi pericoli al ribasso. Tuttavia, i rischi per i prezzi sono diventati più equilibrati. Lagarde avrebbe dichiarato che il mercato del lavoro sta reggendo anche se sta mostrando segni di debolezza. La Governatrice dell’Eurotower avrebbe anche dichiarato che gli spread tra i diversi Paesi del blocco potrebbero allargarsi se non si verificherà una maggiore coalizzazione. L’assenza di un accordo sul Patto di Stabilità e Crescita in tempo per gennaio, quando la regola del limite del deficit al 3% verrà implementata nuovamente, è un problema per la politica monetaria in quanto rischia di spingerla a fare di più.

USA: PMI manifatturieri e dei servizi tornano sopra i 50 punti a ottobre

Ad ottobre, gli S&P Global PMI manifatturieri (preliminari) si sono attestati a 50 punti, sopra i 49,5 attesi da Reuters e ai 49,8 precedenti. Il dato sui servizi ha segnato i 50,9 punti, oltre le stime a 49,8 punti e i 50,1 punti di settembre.

Le azioni sotto la lente

CFRA ha alzato il target price su UniCredit da 27 a 28 euro Claudio Descalzi, AD di ENI, ha detto che diversi gruppi francesi altamente inquinanti hanno contattato la società per via dei progetti di cattura del carbonio. Inoltre, ha comunicato che l’azienda punta ad ottenere una capacità rinnovabile di 15 GW nei prossimi anni. Parlando di Plenitude, Descalzi ha affermato che sono in atto discussioni con un potenziale investitore per la vendita di una quota di minoranza.

Le trimestrali di giornata

Trimestrale UNICREDIT

- Ricavi: 5,967 miliardi di euro, attese a 5,743 miliardi (dati Refinitiv)

- EPS: 1,30 euro contro 1,06 attesi (dati Refinitiv)

- Reddito netto da interessi: 3,6 miliardi di euro, il 45% in più rispetto allo stesso periodo del 2022

- Le commissioni sono scese del 5% a/a, attestandosi a 1,8 miliardi di euro

- I costi operativi sono stati pari a 2,3 miliardi di euro, in calo del 2,3% a/a

- Le rettifiche sui crediti sono state di 135 milioni di euro, con un costo del rischio nel 3° trimestre di 12 punti base

- Le esposizioni deteriorate lorde sono scese del 13,1% a/a, a 12 miliardi di euro, mentre le sofferenze lorde a 2,9 miliardi di euro (-10,4% a/a). Le inadempienze probabili lorde sono di 8,3 miliardi di euro (-15,2%). Il rapporto di copertura è rispettivamente del 48,1%, 73,3% e 41,1%

- Il CET1 ratio è stato del 17,2%

- La banca ha comunicato che in tema di tassa sugli extraprofitti ha scelto di accantonare a riserva 1,1 miliardi di euro

- L’istituto di credito ha proposto di avviare una tranche di buyback da 2,5 miliardi di euro

- Per il 2023 il gruppo si aspetta ricavi netti di oltre 22,2 miliardi di euro, costi inferiori a 9,6 miliardi di euro, utile netto superiore a 7,25 miliardi di euro e una distribuzione maggiore di 6,5 miliardi di euro

- Per il 2024 UniCredit si aspetta di distribuire almeno 6,5 miliardi di euro mantenendo una redditività pari o superiore a quella del 2023

Trimestrale PUMA

- Ricavi: 2,311 miliardi di euro contro previsioni a 2,317 miliardi (dati Refinitiv)

- EPS: 0,88 euro, attese a 0,95 euro (dati Refinitiv)

- EBIT: 236,3 milioni di euro, stime a 228,96 milioni (dati Refinitiv)

- Il margine di profitto lordo si è attestato al 47,1%, meglio del 46,8% del 3° trimestre 2022

- Le spese operative sono salite dell’1,2% a 864 milioni di euro

- Le scorte sono scese su base annuale da 2,35 miliardi a 1,874 miliardi di euro

- Per il 2023, Puma si aspetta una crescita delle vendite a una cifra alta e un EBIT tra 590 e 670 milioni di euro (guidance precedente confermata)

Trimestrale NOVARTIS

- Ricavi: 11,872 miliardi di dollari, previsioni a 11,766 miliardi (dati Refinitiv)

- EPS: 1,83 dollari contro attese a 1,73 dollari (dati Refinitiv)

- EBITDA: 7,51 miliardi di dollari su stime a 3,893 miliardi (dati Refinitiv)

- La società ha cominciato il buyback da 15 miliardi di euro, da completarsi entro fine 2025

- Rispetto a fine 2022, il debito netto è cresciuto da 7,2 a 10,8 miliardi di dollari

- Novartis ha alzato la guidance per il 2023 e ora si aspetta vendite nette in crescita a una cifra alta e un reddito operativo core in crescita nei “mid teens”

Trimestrale SPOTIFY

- Ricavi: 3,357 miliardi di euro su previsioni a 3,328 miliardi (dati Refinitiv)

- EPS: 0,33 euro contro attese a -0,22 euro (dati Refinitiv)

- Margine lordo: 26,32%, consensus a 25,92% (dati Refinitiv)

- EBITDA: 68 milioni di euro contro attese a -9,886 milioni (dati Refinitiv)

- Utenti attivi al mese: 574 milioni (+26% a/a)

- Utenti premium: 226 milioni (+26% a/a)

- Utenti ad-supported: 361 milioni (+32% a/a)

- Le sottoscrizioni nette di 6 milioni hanno superato la guidance della società di 2 milioni

- Le spese operative si sono attestate a 853 milioni di euro, il 13% in meno su base annuale grazie ai minori costi di marketing e del personale

- Per il 4° trimestre, la società si aspetta utenti attivi al mese di 601 milioni, sottoscrizioni premium a 235 milioni in totale e ricavi a 3,7 miliardi di dollari. Il reddito operativo dovrebbe attestarsi a 37 milioni di euro, mentre il margine lordo è visto al 26,6%

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO