USA: ecco cosa attendersi dai dati sul mercato del lavoro dell'8 dicembre

06 dicembre 2023

Per Standard Chartered, i dati sul mercato del lavoro USA di venerdì saranno fondamentali per le aspettative sulla velocità di taglio dei tassi da parte della Fed, visto che il rallentamento dell’economia statunitense è alla base delle decisioni di quanto a lungo mantenere l’attuale costo del denaro. Gli analisti si aspettano un tasso di disoccupazione al 3,9%, NFP a 165mila unità (sotto il consensus a 180mila) e un aumento del salario orario medio dello 0,2% su base mensile (attese allo 0,2%). Gli esperti notano che la riduzione dell’attività di sciopero potrebbe aggiungere 30mila unità al dato, elemento che implicherebbe una crescita di 150mila unità prendendo a riferimento le previsioni. In questo quadro, considerando i tagli già prezzati per marzo 2024, un dato a 180mila unità non è ritenuto sufficiente ad aggiungere altre riduzioni.

Fonte: ricerca Standard Chartered

Per il dato di venerdì comunque, SD prospetta altri 4 scenari:

- Lo scenario più probabile (35%) è ritenuto quello con NFP a 150mila unità e nessuna revisione. In questo quadro, il mercato potrebbe prezzare 20 punti di tagli a marzo e 10 a gennaio. Standard Chartered giudica questo contesto come il più vicino a quello “bad news is good news”, con un dato abbastanza deludente da far muovere i tassi senza provocare un forte deterioramento sulle aspettative dell’attività economica.

- In ordine di probabilità (30%), il secondo scenario riguarda quello con NFP in linea con il consensus di 180mila unità, di cui 30mila di aggiunti per la riduzione degli scioperi. La restante parte potrebbe essere considerata sufficiente per vedere un taglio dei tassi a metà 2° trimestre o all’inizio del 3°.

- Il terzo scenario è quello più negativo per il mercato ed implica NFP a 210mila unità e revisioni positive (probabilità attesa del 20%). Questo provocherebbe una rivalutazione delle attese del ritmo di rallentamento dell’economia USA e della velocità con cui la Fed potrebbe tagliare i tassi. Se poi anche il dato di gennaio fosse forte, il mercato potrebbe tornare a prezzare un rialzo del costo del denaro a marzo.

- Il quarto scenario riguarda NFP a 100mila unità con una revisione al ribasso di altre 100mila e ha una probabilità stimata del 15%. In questo quadro, la media mobile a 3 mesi della misurazione arriverebbe a 150mila unità, i minimi da metà 2020. Ciò potrebbe essere sufficiente per prezzare 30 punti base di tagli a marzo (ora ci si trova circa a 16,5 punti base). Gli analisti dubitano che il mercato prezzi molto più di un taglio dello 0,25% a marzo visto che mancano ancora tre comunicati a tale meeting. Inoltre, non ci sono i consueti indicatori del mercato del lavoro che puntano ad una flessione dei NFP di questo tipo.

Fonte: ricerca Standard Chartered

Gli analisti ritengono che per fare in modo che il mercato sposti l’attenzione dai Non-Farm Payrolls al tasso di disoccupazione è necessario che quest’ultimo dato salga oltre il 4%.

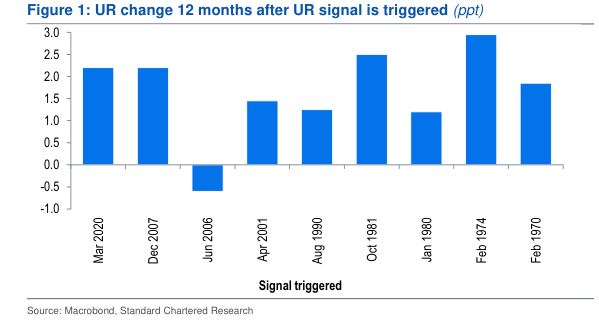

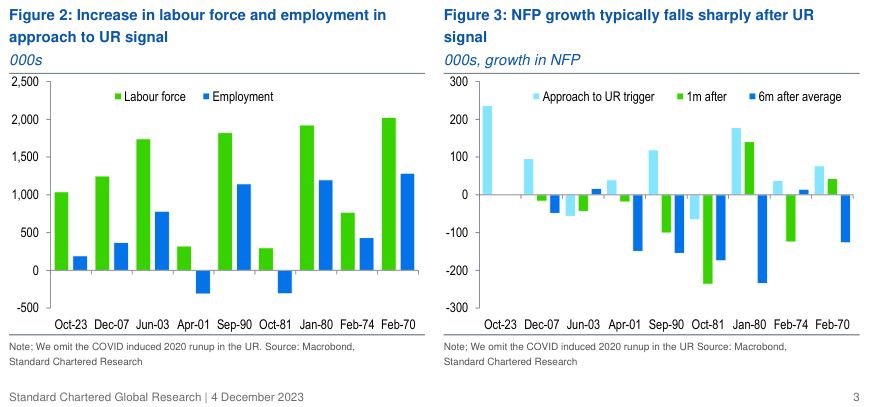

SD evidenzia anche che la sua versione della Sahm Rule si è attivata, visto che la media a 2 mesi del tasso di disoccupazione rispetto al relativo minimo a 12 mesi ha superato lo 0,4%. Questo potrebbe aprire le porte ad una serie di NFP più deboli del previsto (anche se l’aleatorietà nel breve periodo è elevata) e potrebbe segnalare un rialzo significativo della disoccupazione in modo più veloce rispetto alla versione classica della regola.

Fonte: ricerca Standard Chartered

Di seguito le altre news di giornata pubblicate su FreeFinance PRO. Per riceverle in tempo reale iscriviti gratuitamente al canale Telegram.

BCE: discussioni tagli dei tassi con inflazione core sotto il 3%

🔷Secondo i rumors riportati da MNI, la BCE non taglierà i tassi fino a che non si vedrà un calo consistente sotto il 3% dell’inflazione core. Molte delle fonti sentite dall’agenzia sono d’accordo con le proiezioni del mercato relative alle prime riduzioni entro la fine del 1° trimestre. Uno dei funzionari avrebbe detto che quello del 3% non è un trigger fondamentale, in quanto un rallentamento dell’economia e un dato oltre tale soglia (ma in un trend incoraggiante) potrebbe comunque far iniziare le discussioni; al contrario l’urgenza verrebbe meno con un indice dei prezzi al consumo core sotto il 3% ma con un’economia in ripresa. Per l’anno prossimo 100 punti base di tagli sono giudicati troppo ottimistici, mentre sembra più probabile un range tra 50 e 75 punti base.

Oro: ecco i motivi del record dei prezzi

A inizio settimana le quotazioni dell’oro hanno toccato i massimi storici, superando quelli registrati nel corso del 2020. È interessante andare a guardare i motivi per cui il prezioso ha raggiunto nuovi record in un contesto di inflazione in calo ed economia resistente. Una delle ragioni è la prospettiva sull’inizio del taglio dei tassi da parte della Fed che ha fatto scendere i rendimenti obbligazionari, compresi quelli reali (ossia quelli corretti per l’inflazione). Tradizionalmente infatti, l’oro sale quando i rendimenti reali scendono e viceversa. Questo perché viene ridotta la remunerazione dei pagamenti regolari dei bond rispetto al metallo giallo, che non stacca alcuna cedola.

La flessione degli yield ha provocato anche una discesa del dollaro USA, che ha reso la materia prima più appetibile agli investitori non statunitensi. In questo quadro, non si devono dimenticare le tensioni geopolitiche o il fatto che diversi investitori potrebbero pensare che il recente rally azionario abbia portato le quotazioni troppo in alto, specie se la recessione dovesse arrivare. Un altro elemento è relativo agli acquisti da parte delle Banche centrali (Cina, Polonia e Singapore in testa) che hanno portato gli acquisti di oro nel 2023 quasi oltre il record del 2022. Aakash Doshi di Citigroup ritiene che gli istituti centrali siano una delle ragioni chiave della tenuta del 2022.

L’analista evidenzia come questo sia uno dei motivi per cui il floor strutturale dell’oro è più alto. Se la Fed tagliasse i tassi tra la seconda metà del 2024 e la prima del 2025, JP Morgan ritiene che i prezzi potrebbero raggiungere i 2.300 dollari l’oncia. In ogni caso ci sono fattori che remano contro il rialzo. In primis, un rialzo dei rendimenti reali potrebbe innescare ina serie di vendite. Inoltre gli acquisti delle Banche centrali potrebbero rallentare viste le quotazioni elevate e, per lo stesso motivo, i consumatori potrebbero approfittare per vendere lasciando agli investitori istituzionali il compito di sostenere il mercato.

Fonte: Wall Street Journal

Dichiarazioni Kazaks (BCE) su percorso di tagli dei tassi

Martins Kazaks, Presidente della Banca centrale lettone, ha detto che viste le attuali prospettive economico e la baseline delle proiezioni di medio termine, la BCE non avrà probabilmente bisogno di abbassare i tassi per i primi sei mesi del 2024. In ogni caso, Kazaks ha evidenziato che le decisioni potrebbero cambiare se le prospettive cambiano o se si sposta l’equilibrio per la stabilità dei prezzi. L’esponente del board dell’Eurotower ha anche sottolineato che le attenzioni sono rivolte alla velocità di trasmissione della politica monetaria al sistema finanziario. Kazaks ritiene infine che il percorso dell’inflazione sarà accidentato in un contesto in cui non si è ancora visto un picco chiaro nella crescita dei salari o un declino dei margini di profitto.

Bitcoin: continua il rally, prezzi ai massimi da aprile 2022

Continua l’ottimismo sulle quotazioni del Bitcoin, che dopo 6 sedute positive di fila si è portato oltre i 44.000 dollari, livelli che non si vedevano da aprile 2022. Al momento della scrittura, la performance da inizio mese è del 16,88%, mentre quella da inizio anno è del 166,15%. Come abbiamo evidenziato anche in altre occasioni, sono essenzialmente due gli elementi che hanno spinto il prezzo della prima criptovaluta per capitalizzazione: il primo è relativo all’ipotesi della fine del percorso di rialzo dei tassi della Fed, il secondo riguarda invece le attese per l’approvazione dell’ETF spot in USA.

È inoltre da ricordare che l’anno prossimo, come ogni 4 anni, verrà effettuato il cosiddetto halving sul Bitcoin, una procedura tramite il quale è dimezzata la quantità di bitcoin che i miner ricevono come ricompensa. Questo evento fa parte del processo di riduzione dell’offerta a 21 milioni di token che dovrebbe concludersi nel 2140. In passato le quotazioni hanno sempre avuto un andamento ascendente dopo gli halving del 28 novembre 2012, 9 luglio 2016 e 11 maggio 2020.

Bloomberg nota che l’ottimismo è presente in tutti i Paesi, tanto che nelle Borse sudcoreane Upbit e Bithumb il prezzo del BTC ha scambiato con un rialzo di oltre il 4% rispetto al valore prevalente. Questo ha dato vita al cosiddetto “premio Kimchi”.

Fonte immagini: Refinitiv, Bloomberg

USA: occupazione ADP mostra nuovi segnali di rallentamento del mercato del lavoro

Nuovi segnali di rallentamento dal mercato del lavoro USA: l’occupazione ADP di novembre si è attestata a 103mila unità, sotto le 130mila attese da Reuters e le 106mila precedenti (rivisto da 113mila). A limitare il dato sono stati i tagli nel settore manifatturiero e tempo libero e ospitalità. L’aumento della retribuzione mediana per coloro che hanno mantenuto il loro posto di lavoro è stato del 5,6% a/a, mentre per chi ha cambiato lavoro si è registrato un +8,3% a/a. Tutte e due queste categorie di lavoratori hanno segnato gli aumenti minori dal 2021.

Dichiarazioni Kazimir (BCE) su politica monetaria

Peter Kazimir, Presidente della Banca centrale slovacca, ha detto di essere d’accordo con le recenti dichiarazioni di Schnabel secondo cui, visti gli ultimi dati sull’inflazione, è probabile che non si assisterà ad altri rialzi dei tassi da parte della BCE (https://t.me/freefinancepro/1992). Tuttavia, sono irrealistiche le scommesse in merito ad un taglio del costo del denaro nel 1° trimestre 2024.

USA: tassi su mutui a 30 anni ai minimi di agosto

Secondo gli ultimi dati della Mortgage Bankers Association relativi alla scorsa settimana, in USA i tassi ipotecari a 30 anni sono scesi al 7,17%, minimo a 4 mesi. Ciò ha dato vita alla maggior domanda di rifinanziamenti da febbraio (+14%). Nelle ultime cinque settimane si è assistito ad un calo del dato di 69 punti base, il maggior ribasso in questo lasso di tempo dal 2008.

L’oro è veramente una buona copertura dall’inflazione?

L’oro è davvero una buona copertura contro l’inflazione? Interessante una recente ricerca di Deutsche Bank che sottolinea come, sebbene i prezzi del metallo giallo in termini nominali abbiano raggiunto i massimi storici, lo stesso non si può dire per le quotazioni aggiustate per l’inflazione (considerando il fatto che non vengono pagate cedole, questo rappresenta anche il rendimento effettivo). Il prezzo reale dell’oro è ancora sotto del 20% dei massimi storici del 1980 e solo il 15% oltre il picco archiviato intorno al 1860 in occasione della Guerra Civile, quando l’inflazione era molto alta.

Dai vari studi di Deutsche Bank di lungo termine, emerge come l’oro tenga il passo con l’inflazione solo quando esso viene acquistato nel momento giusto. Nel medio-lungo termine, registra quasi sempre performance inferiori rispetto agli asset tradizionali. Dal 1800 il metallo giallo ha un rendimento reale dello 0,32% annuo contro il 3,07% del Treasury a 10 anni e al 6,83% delle azioni USA. Anche se si parte dall’era inflazionistica cominciata nel 1971 il confronto è deludente: 1,3% annuo contro il 2,41% del bond governativo a 10 anni e il 6,53% dell’azionario statunitense.

Fonte: ricerca Deutsche Bank

Le azioni sotto la lente

- Secondo quanto riportato da Reuters, NIO starebbe pianificando di scorporare la sua unità di produzione di batterie. Lo spin-off potrebbe avvenire già a fine 2023 e la nuova azienda cercherà investitori esterni. In questa entità lavoreranno ingegneri di alto livello che hanno avuto occupazioni anche in Apple, Tesla e Panasonic. Stando alle fonti sentite dall’agenzia di stampa, NIO ha assunto queste persone nel tentativo di produrre batterie cilindriche di grandi dimensioni simili alle 4680 di Tesla. Queste potrebbero non arrivare prima del 2025. Gli asset oggetto dello spin-off sarebbero l’impianto previsto (il quale dovrebbe avere una capacità annua di 40 GWh), attrezzature di test e proprietà intellettuale.

- Citigroup e Jefferies hanno tagliato il target sulle azioni NIO portandolo rispettivamente da 19,2 a 13,5 dollari e da 9,8 a 8,3 dollari.

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO