Difendersi dall’inflazione: Real Estate

07 maggio 2021

Uno studio di Gerstein Fisher valuta la performance media (calcolata sui ritorni a 1 anno su finestra mobile relativi all’investitore americano) tra l’ottobre 1981 e il settembre 2017, di diverse classi di attività in 3 scenari di inflazione USA.

| Inflazione CPI | BASSA <2.1% | MEDIA 2.1%<3.2% | ALTA >3.2 |

| Commodities | -14,7% | 8,5% | 23,6% |

| Gold | 2,3% | 6,1% | 4,7% |

| TIPS | 4,7% | 8,4% | 10,6% |

| US REITs | 9,2% | 18,9% | 12,2% |

| Global REITs | 5,7% | 15,0% | 6,8% |

| Azionario USA | 11,6% | 15,6% | 12,1% |

| Az. World sviluppati | 8,4% | 13,6% | 11,5% |

| Az. Emergenti | 3,6% | 18,6% | 18,5% |

| US Agg. Bonds | 6,3% | 8,4% | 9,7% |

| US High-Yield Bonds | 7,5% | 14,3% | 6,1% |

Una delle asset class più interessanti in contesti di inflazione media e alta sono i REITs, in particolare quegli USA. Ne avevamo parlato anche in questo webinar. I REITs (Real estate investment trusts), ovvero fondi comuni di investimento immobiliare, sono società che possiedono o finanziano immobili a reddito in una vasta gamma di settori immobiliari. Queste società immobiliari devono soddisfare una serie di requisiti per qualificarsi come REIT.

Molti considerano i REITs come una classe di attività distinta perché storicamente hanno avuto una correlazione relativamente bassa con azioni e obbligazioni. Nel periodo compreso tra gennaio 1978 e dicembre 2017, la correlazione mensile dell’indice Dow Jones U.S. Select REIT con l’indice S&P500 era 0.58 e con i titoli del Tesoro a cinque anni era solo 0.07.

Tra i principali REIT USA troviamo:

- PROLOGIS REIT INC

- DIGITAL REALTY TRUST REIT

- PUBLIC STORAGE REIT

- WELLTOWER INC

- REALTY INCOME REIT

- SIMON PROPERTY GROUP REIT INC

- VENTAS REIT INC

- Prologis è il leader globale nel settore immobiliare logistico. Al 31 marzo 2020, la società possedeva o aveva investimenti per circa 90 milioni di metri quadrati in 19 paesi.

- Digital Realty supporta le strategie di data center e colocation che sono la base per i servizi cloud e informatici, le comunicazioni e il social networking.

- Public Storage è una società dell’S&P 500 che acquisisce, sviluppa, possiede e gestisce strutture di self-storage.

- Welltower Inc è una società dell’S&P 500 che investe negli alloggi per anziani e proprietà mediche ambulatoriali negli Stati Uniti, Canada e Regno Unito.

- Realty Income è una società appartenente all’S&P 500 Dividend Aristocrats che fornisce agli azionisti un reddito mensile. I suoi dividendi mensili sono supportati dal flusso di cassa di oltre 6.500 proprietà immobiliari con inquilini commerciali da più di 50 anni.

Investire nei REITs tramite ETF

Sono disponibili su Borsa Italiana diversi prodotti relativi al Real Estate, generalmente a distribuzione, ma cercando sulle varie borse europee ci sono molte soluzioni anche ad accumulazione dei proventi.

Si può prendere esposizione su diverse aree geografiche, ad esempio:

- Asia con l’iShares Asia Property Yield UCITS ETF(IE00B1FZS244),

- Usa con l’iShares US Property Yield UCITS ETF ( IE00B1FZSF77),

- Europa con e senza UK (iShares European Property Yield (IE00B0M63284).

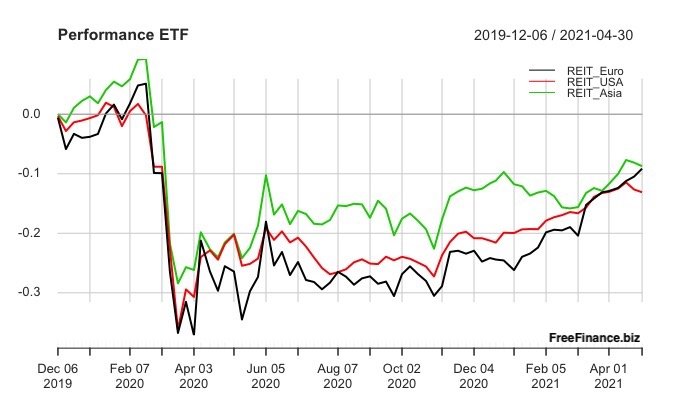

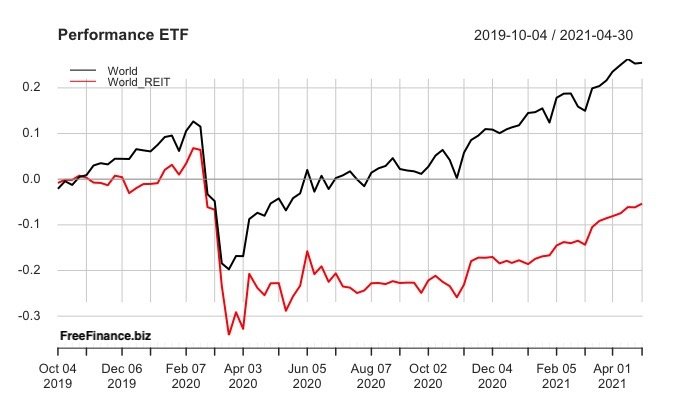

Da un confronto tra questi 3 ETF vediamo non ci sono enormi differenze del comportamento tra le varie aree geografiche nel 2020, se non una maggior resilienza dell’immobiliare Asiatico. Senza poi privilegiare una data area geografica ci si può esporre a livello globale. Confrontiamo ora 2 ETF globali : EPRA (LU1437018838) per il Real Estate e SWDA (IE00B4L5Y983) per l’azionario classico.

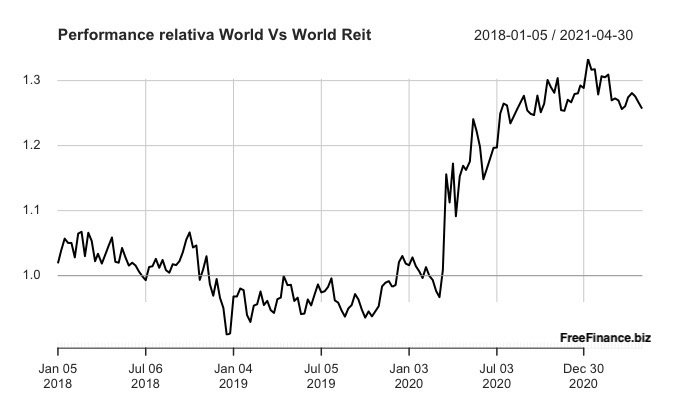

L’Etf World Reit EPRA ha subito maggiormente la pandemia rispetto a SWDA e l’overperformance del World è maggiore del 20%. Negli ultimi anni la differenza di performance tra i 2 era solitamente più contenuta. Possiamo dire che il Real Estate sia uno dei settori a sconto post-covid, ma vanno tenute in conto le differenze tra il mondo pre e post pandemico a livello di staycation, telelavoro e ecommerce.

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO