Investire sui vincenti: Momentum

13 aprile 2021

Approfondirò in questo articolo il fattore Momentum e alcuni ETF che permettono di investire utilizzando questa strategia. Per una introduzione al Factor investing vi rimando a questo articolo.

Un paper del 1993 (Returns to Buying Winners and Selling Losers: Implications for Stock Market Efficiency di Narasimhan Jegadeesh, Sheridan Titman ) documentava che gli investitori potevano ottenere un extra-rendimento acquistando azioni statunitensi che avevano ottenuto buoni risultati negli ultimi 3 o 12 mesi e vendendo quelle che avevano scarsi rendimenti nello stesso periodo.

La finanza comportamentale, una branca dell’economia finanziaria che studia il comportamento degli agenti economici, cerca di trovare una spiegazione a tale anomalia, adducendo questo comportamento al:

- herding behavior, ossia la tendenza degli individui di comprare e vendere le stesse azioni nello stesso momento;

- return chasing behavior, ossia la tendenza a reagire alle ultime notizie di mercato invece di mantenere la propria posizione.

Quello che può interessare è come il fattore Momentum possa essere utilizzato in maniera proficua dall'investitore. Un'altra ricerca molto interessante sul Momentum ( Predicting stock price movements from past returns: the role of consistency and tax-loss selling di Mark Grinblatta, Tobias J. Moskowitz ) fornisce questa risposta:

La coerenza dei rendimenti passati positivi ... influisce in modo significativo sulla relazione tra i rendimenti passati e la cross-section dei rendimenti attesi. ... Una regola di trading parsimoniosa genera ritorni economici sorprendentemente ampi..

Il piccolo investitore può quindi non godere di questa anomalia perchè i costi che deve affrontare nel turnover necessario per implementare questa strategia possono mangiare l’extra-rendimento. Un fondo però potrebbe godere di commissioni favorevoli e permettere all’investitore un extra-rendimento consistente.

Strategia Momentum con gli ETF

Vediamo ora l'indice MSCI World Momentum che investe in 350 società (rispetto alle 1582 del MSCI World) che hanno un alto momentum a 6 e 12 mesi), cercando di avere un moderato turnover di portafoglio. Questo indice, come altri prodotti che vedremo, adotta una strategia solo long ed è utilizzato da alcuni ETF.

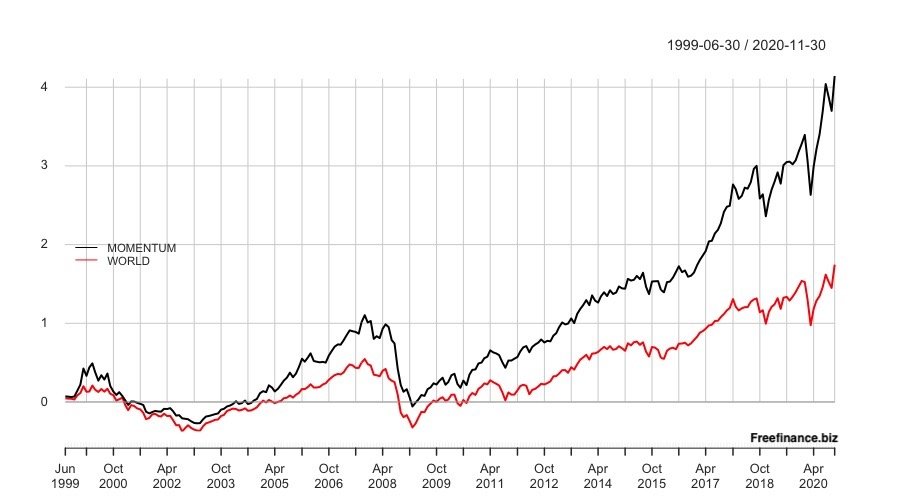

La performance relativa è quasi costantemente a favore dell'indice Momentum rispetto a quello classico:

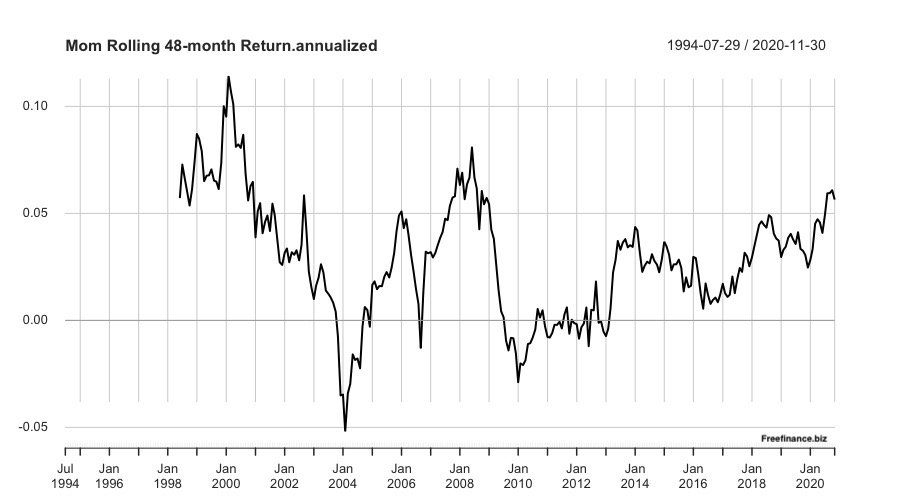

Mantenere questa strategia a lungo permette di avere un extrarendimento costante? Qui vediamo l’andamento rolling a 48 mesi dell’extrarendimento annualizzato rispetto all’indice classico.

Possiamo vedere che sebbene in certi periodi il Momentum perda la propria capacità di sovraperformare, negli ultimi anni dia una certa costanza di extrarendimento.

Su Borsa Italiana ci sono diversi prodotti per puntare su questa strategia, tra cui :

- iShares Edge MSCI World Momentum Factor UCITS ETF (IWMO: IE00BP3QZ825)

- iShares Edge MSCI Europe Momentum Factor UCITS ETF (IEMO: IE00BQN1K786)

- iShares Edge MSCI USA Momentum Factor UCITS ETF (QDVA: IE00BD1F4N50)

Il Momentum sul MIB

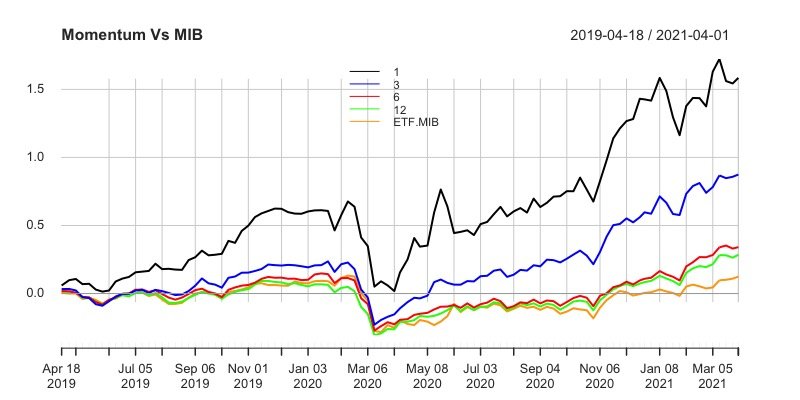

Non esistono ETF Momentum sull’indice italiano, ma esiste un certificato che adotta una strategia simile (unita a indicatori di tipo tecnico/fondamentale ): Vontobel Solactive Best of Italia Momentum Performance (DE000VN9DZX1). Le performance del certificato non sono molto distanti da quelle del FTSE Mib. Bisogna dire che il certificato ha al momento 20 partecipazioni e la differenza di rendimento (senza i costi di transizione) diminuisce all’aumentare dei titoli nel paniere momentum. Vediamo una simulazione prendendo l’andamento delle strategie momentum utilizzando 1-3-6-12 titoli del MIB e l’andamento del MIB. Utilizzare meno titoli nel paniere ha però un costo commissionale molto più alto che non è considerato in questa simulazione.

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO