Certificati deprezzati

01 febbraio 2022

Come accennato nel webinar con Francesca di giovedì scorso, nel quale abbiamo analizzato l’andamento particolarmente negativo di molte stock del Nasdaq negli ultimi mesi, vi elenco di seguito alcune idee su certificates molto deprezzati a causa della discesa dei sottostanti, che possono offrire in termini di ritorno sull’investimento, percentuali normalmente non immaginabili. Si tratta ovviamente di prodotti che avendo i titoli vicini o, in alcuni casi, addirittura sotto barriera sono ad elevato rischio e ad elevata volatilità.

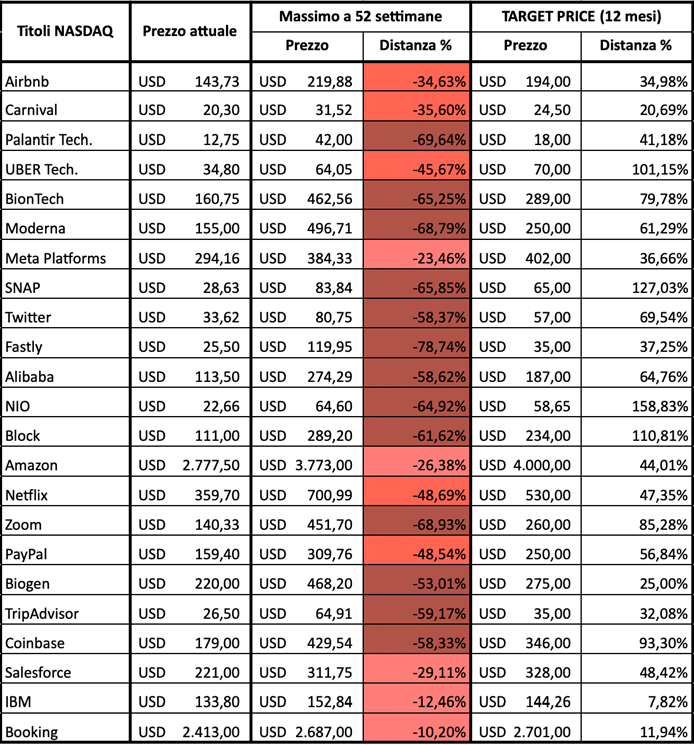

Nella tabella sono riportati i valori a settimana scorsa (dopo il super rimbalzo di ieri potrebbero essere leggermente migliori) di alcuni dei titoli più utilizzati come sottostanti nei certificati. Abbiamo calcolato la discesa dal massimo toccato nel corso del 2021 e come possiamo vedere ci sono molte stock che hanno perso oltre il 50%. Non si tratta quindi di una leggera correzione, ma di uno storno vero e proprio, che non si è tradotto in un tracollo del Nasdaq grazie alla performance comunque positiva di pochi soliti noti.

Ai prezzi dei mesi scorsi, sicuramente molte azioni erano sottovalutate ma ora, potrebbero aprirsi interessanti opportunità di acquisto. Ovviamente non è possibile prevedere se questo sia stato il minimo di mercato o se assisteremo a nuovi storni nelle prossime settimane. Quello che è certo è che molti titoli si trovano ora ben al di sotto dei target price indicati dagli analisti, e riportati nella tabella. Personalmente, reputo che se quello non visto non fosse stato il minimo, sarebbe comunque più vicini al floor che al cap e quindi potrebbe essere il momento per qualche speculazione di breve periodo.

Oltre ai certificati elencati di seguito ce ne sono tantissimi altri. Ho scelto questi per la composizione del basket, i livelli di barriera dei sottostanti e il potenziale rendimento, concentrandomi sui certificati con scadenza 2022 o 2023.

DE000VP7GY30: Alibaba worst of a -51% da strike in un basket con Amazon (-8,96%) e Walmart (+6,54%). Scadenza ad agosto 2022 quindi certificato che dipende esclusivamente dal recupero di Alibaba della barriera, sia cedola che capitale, posta a 143,69$. Se questo avvenisse entro agosto, il rendimento sarebbe pari al 64,90%, grazie all’incasso di tre cedole e al capital gain sull’acquisto a 64,70€.

CH1110436370: Alibaba worst of a -42% da strike in un basket con Meta (-6,93%) e Microsoft (+22,52%). Scadenza a giugno 2023. Orizzonte temporale più lungo rispetto al precedente ed Alibaba che deve recuperare la barriera sia cedola che capitale a 140,985$. Livelli di barriera simili quindi ma più tempo a disposizione. Rendimento a scadenza del 72,16% grazie all’incasso di sei cedole e al capital gain sull’acquisto a 663,62€.

DE000VQ6PYC5: Palantir worst of a -40%, praticamente sul livello barriera, in un basket con Uber (-34,95%) e AirBnB (-15,95%). Analizziamo gli scenari su Palantir, al netto del fatto che le altre due stock non scendano sotto le rispettive barriere. Scadenza breve a ottobre 2022 e rimborso profittevole con due diversi livelli. In caso di recupero del 65% del prezzo di strike da parte di Palantir, potenziale profitto del 70,60% per l’incasso di nove cedole mensili con effetto memoria (barriera cedola decrescente) e al capital gain sull’acquisto a 69,80€. In caso di mantenimento del prezzo sopra alla barriera capitale al 60% (13,896$) ma al di sotto della barriera cedola, si avrebbe il rimborso a 100 ma non l’incasso delle cedole, per un rendimento del 43,27%.

DE000VX00ZA0: Palantir worst of a -48% da strike in un basket con AMD (+3,33%) e NVIDIA (+7,83%). Scadenza a marzo 2023 e certificato che dipende praticamente solo da Palantir e dal recupero della barriera capitale e premio posta a 15,942$. In questo caso il potenziale rendimento sarebbe del 81,07% grazie all’incasso delle cedole mensili a memoria e del capital gain sull’acquisto a 64,20€.

DE000VX3LDP8: Fastly worst of a -41% in un basket con Palantir (-39%) ed IBM (+11,94%). In questo caso è come se avessimo due worst of, in quanto sia Fastly che Palantir sono praticamente sul livello barriera. La scadenza è a novembre 2023 ed in caso di recupero anche solo di qualche punto percentuale da questi livelli, il rendimento sarebbe del 111,32% grazie all’incasso delle cedole mensili a memoria e del capital gain sull’acquisto a 62,00€.

DE000VX3LDN3: Snapchat worst of a -39% in un basket con Twitter (-27,84%) e Meta (-8,38%). Scadenza anche in questo caso a novembre 2023. L’osservazione al momento è su Snapchat che si trova vicino alla barriera anche se un occhio va tenuto anche su Twitter. Al mantenimento di questi livelli, o superiori, il certificato avrebbe un rendimento a scadenza del 70,34% grazie all’incasso delle cedole mensili a memoria e del capital gain sull’acquisto a 73,30€.

DE000VQ7BN69: TripAdvisor worst of a -44% in un basket con Carnival (-28,87%), AirBnB (-12,82%) e Booking (-0,20%). Scadenza a novembre 2022 e osservazione pressoché solo su TripAdvisor in quanto la barriera su Carnival è a 16,71$ e sembra sufficientemente lontana. In caso di recupero del trigger cedola e capitale posto a 29,232$ rispetto ai 27,5$ attuali, il certificato offrirebbe un rendimento a scadenza del 76,26% grazie all’incasso delle cedole (di cui una in memoria) e al capital gain sull’acquisto a 67,40€.

DE000VQ8PSN0: Carnival worst of a -32% in un basket con Lufthansa (8,76%) e AirBnB (+1,46%). Scadenza a giugno 2023 ed in questo caso titoli tutti sopra barriera, con Carnival che deve tenere i 18,97$ dei frigger cedola e capitale. Qualora ciò si realizzare il potenziale profitto è del 55,50% grazie all’incasso delle cedole, di cui una in memoria, e al capital gain sull’acquisto a 82,00€.

DE000VX26GT5: Moderna worst of a -27,74% in un basket con BioNTech (-25,36%). Scadenza a maggio 2023 e sottostanti attualmente sopra ai livelli barriera cedola e capitale posti al -40%. In caso di mantenimento di questi livelli in certificato offre un rendimento del 61,46% grazie all’incasso del flusso cedolare mensile a memoria e del capital gain sull’acquisto a 76,80€.

Queste sono solo alcune idee. Lo storno delle scorse settimane e l’innalzamento della volatilità hanno creato qualche interessante opportunità di speculazione. Come accennato in precedenza, il rischio nell’acquisto di questi prodotti è necessariamente più elevato rispetto a certificati con sottostanti vicini allo strike e va quindi dosato in piccole percentuali all’interno del portafoglio.

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO