Come puntare su un possibile rialzo dei tassi di interesse americani?

28 ottobre 2021

Investire tramite Certificati

Sono stati recentemente emessi 2 certificati sull’ETF di riferimento nel mercato americano per andare short sui titoli di stato a lunga scadenza. I due certificati di Leonteq sono un Express (CH1134499974) e un Bonus Outperformance (CH1134499990).

Conosciamo meglio questo sottostante. L’etf in questione è il ProShares UltraShort 20+ Year Treasury (TBT) che ha un andamento corrispondente a due volte l'inverso della performance giornaliera dell'indice ICE U.S. Treasury 20+ Year Bond, ovvero -2x l’andamento dell’indice replicato dall’iShares 20+ Year Treasury Bond ETF (TLT).

In Italia un possibile sostituto di TLT è l’etf Lyxor US Treasury 10+Y (a Distr ed a Acc.) di cui abbiamo già parlato in questo articolo.

Al momento TLT ha una duration (sensibilità ai tassi) di 18.9 mentre TBT pari a -38.4.

Possiamo semplificare dicendo che un aumento dei tassi (nella parte di curva 20+) dell’1% (in un singolo giorno, molto improbabile) causa un aumento del 38% circa del ProShares UltraShort 20+ (e viceversa). L’ETF ProShares mira infatti a un rendimento pari a -2 volte il rendimento del suo benchmark sottostante per un singolo giorno, misurato da un calcolo del NAV all'altro.

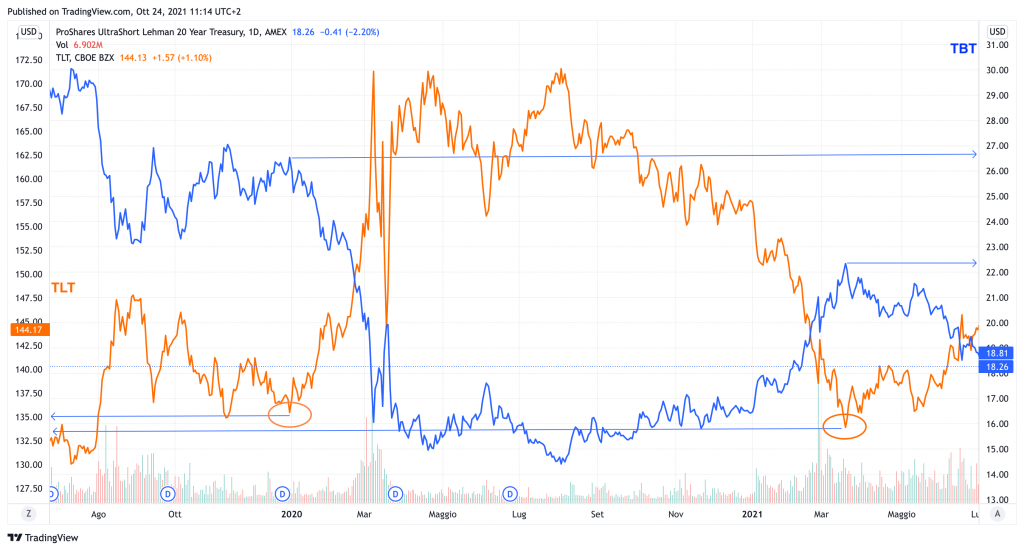

Nel prospetto leggiamo che : “A causa della composizione dei rendimenti giornalieri, periodi di detenzione superiori a un giorno possono comportare rendimenti significativamente diversi dal rendimento obiettivo”. Cosa significa questo? Osserviamo il grafico sottostante:

Vediamo come, ad esempio, a causa della leva fissa sul singolo giorno nonostante a marzo 2021 TLT fosse più basso rispetto al gennaio 2020, anche il ProShares UltraShort 20+ quotasse più in basso. E’ importante tenere presente questa caratteristica dell’ETF, sia che vi si investa direttamente, sia che lo si faccia tramite certificati.

In Italia esiste un ETF armonizzato simile, il Lyxor 10Y US Treasury Daily (-2x) Inverse UCITS ETF (FR0011607084) per cui valgono considerazioni analoghe.

Altro elemento da ricordare è che un prodotto come TLT ha una correlazione leggermente negativa rispetto all’S&P500 ovvero guadagna leggermente nei momenti di calo dell’indice azionario. Investire in un ETF short sui Bond significa investire in un prodotto dal comportamento simile all’azionario.

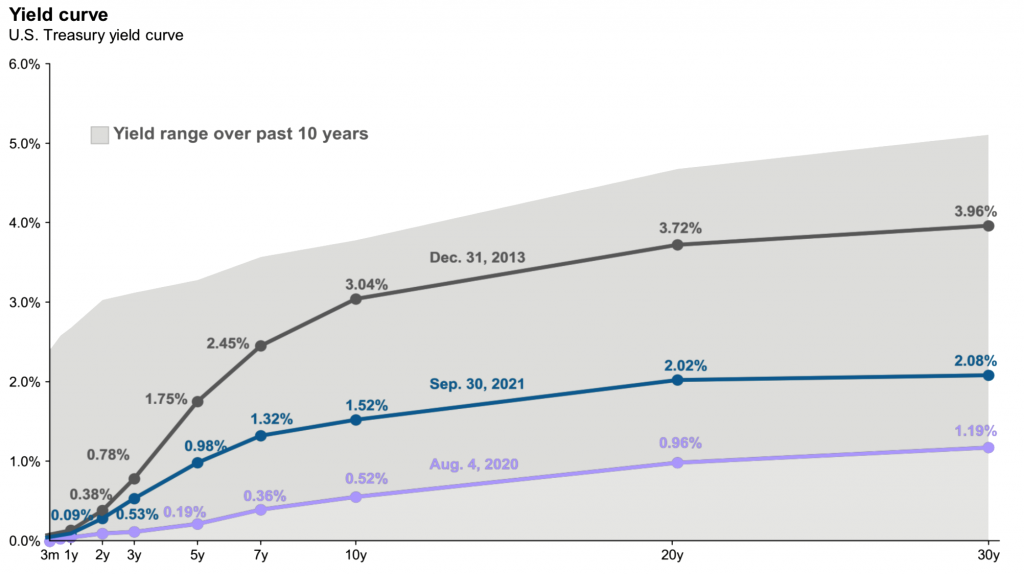

Concludo allegando questo grafico di JPM sulla curva dei tassi Usa negli ultimi anni.

Possiamo notare che al momento i tassi sono più alti dei livelli del 2020 ma ancora distanti dal coprire l’inflazione. Da tenere in considerazione inoltre che i movimenti della curva possono essere diversi nelle vari tratti della curva, ovvero potremmo avere un aumento dei tassi a breve rimanendo i tassi a lungo (20+) su livelli simili.

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO