Il Portafoglio in Certificati di Alessandro Pavan - 11.03.2022

11 marzo 2022

Continuano le giornate ad elevata volatilità, con i mercati sottoposti ad un insieme di variabili che per numero e per importanza degli effetti, poche volte si erano visti contemporaneamente.

Da un lato, continua a tenere banco il conflitto tra Russia ed Ucraina. Dopo qualche accenno di disgelo, che aveva fatto esultare i listini nei giorni scorsi, l’incontro avvenuto ieri in Turchia ha messo in luce l’evidenza che il raggiungimento di un accordo è ancora molto lontano. La disponibilità a garantire la neutralità da parte dell’Ucraina però sembra essere una buona base su cui proseguire i negoziati, fermo restando che, anche a guerra conclusa, la Russia dovrà comunque rispondere delle sue azioni, sia in termini giuridici che economici.

Il secondo tema è quello del rincaro delle materie prime, con il WTI arrivato sopra i 130$ al barile e non lontano dal suo record storico seguito a ruota da tutti gli altri beni energetici, metalli industriali e anche beni agricoli. Una corsa al rincaro che inevitabilmente ricade sui consumatori di tutto il mondo e sulle filiere produttive di svariati settori. Emblematico il caso del Nikel, sospeso dalla borsa LME di Londra dopo esser schizzato del 250% in due giorni.

Il terzo, collegato e conseguenza dei primi, è il persistente aumento del tasso di inflazione. L’IPC rilevato ieri negli Stati Uniti, passa dal 7,5% di gennaio al 7,9% di febbraio, in linea con le aspettative e trascinato dal rincaro dei prezzi energetici (+25,6% a/a) e alimentari (+7,9% a/a). Questo, come accennato la settimana scorsa, mette pressione alle banche centrali e già nel meeting di ieri della BCE, Christine Lagarde ha cambiato i toni, anticipando la fine del quantitative easing e provocando un’immediata reazione del mercato obbligazionario. Dopo l’annuncio, infatti, il BTP decennale è salito del 13% al 1,88%, il Bund del 36% a +0,27% mentre oltre oceano il Treasury si sta nuovamente avvicinando al 2%. A conferma del fatto quindi che i timori legati all’inflazione per la BCE sono più forti rispetto a quelli relativi al conflitto russo-ucraino.

BCE che ha anche rivisto al ribasso le stime di crescita del PIL per il prossimo trimestre e al rialzo le aspettative di inflazione al 5,1% a fine 2022, 2,1% nel 2023 e 1,9% nel 2024 con il target di inflazione di Francoforte del 2% che verrà raggiunto solo alla fine del 2024.

In tale contesto, i listini hanno vissuto una settimana all’insegna di movimenti molto ampi in entrambe le direzioni, molto più marcate negli indici europei rispetto a quelli d’oltreoceano. Se guardiamo il FTSE MIB, ha chiuso la scorsa settimana con un -2,35% giovedì e un -6,24% venerdì, seguiti poi da un’apertura di settimana debole a -1,36% (ma arrivato in mattinata nuovamente oltre il -6% prima di recuperare terreno) e da due giorni positivi, in particolare ieri con la chiusura a +6,95%. Se questo poteva lasciar presagire ad una prosecuzione del rimbalzo, ci ha pensato la giornata di ieri ad invertire subito la rotta, con una chiusura di oltre 1.000 punti più in basso a -4,22%. Percorso molto simile per il DAX che però ha tenuto leggermente di più, con un ribasso del 2,31%.

Tendenza simile ma oscillazioni più ridotte per gli indici americani, in particolare con l’S&P che riesce a contenere i movimenti, anche grazie ai profitti realizzati dalle società del settore energetico.

Nel complesso, mercati deboli, che sembravano aver trovato una base da cui ripartire e chiusura di settimana che sarà fondamentale per capire se il rimbalzo fosse solo un’illusione o se, al contrario, la giornata di ieri sia stata una correzione degli eccessi dei giorni precedenti.

Momenti come questi non sono buoni amici di un investitore in certificati, dove oltre alla discesa dei sottostanti, il prezzo paga anche l’aumento della volatilità e quindi tende a penalizzare ancora di più il valore. Sono momenti ottimi per comprare in quanto spesso di trovano occasioni a sconto sulla lineare anche se, non essendo ancora chiara la direzionalità del mercato conviene aspettare qualche cenno di ripresa o limitare gli ingressi tenendo fieno in cascina per eventuali acquisti anche a prezzi inferiori.

Le nuove emissioni vedono strike molto bassi rispetto a certificati emessi nei mesi scorsi che a loro volta vedono però un prezzo di acquisto decisamente inferiore che permetterebbe quindi un maggiore rendimento. Dato il contesto macro e l’incertezza che lo pervade, mi sto comunque orientando su prodotti più difensivi o legati a trend attuali.

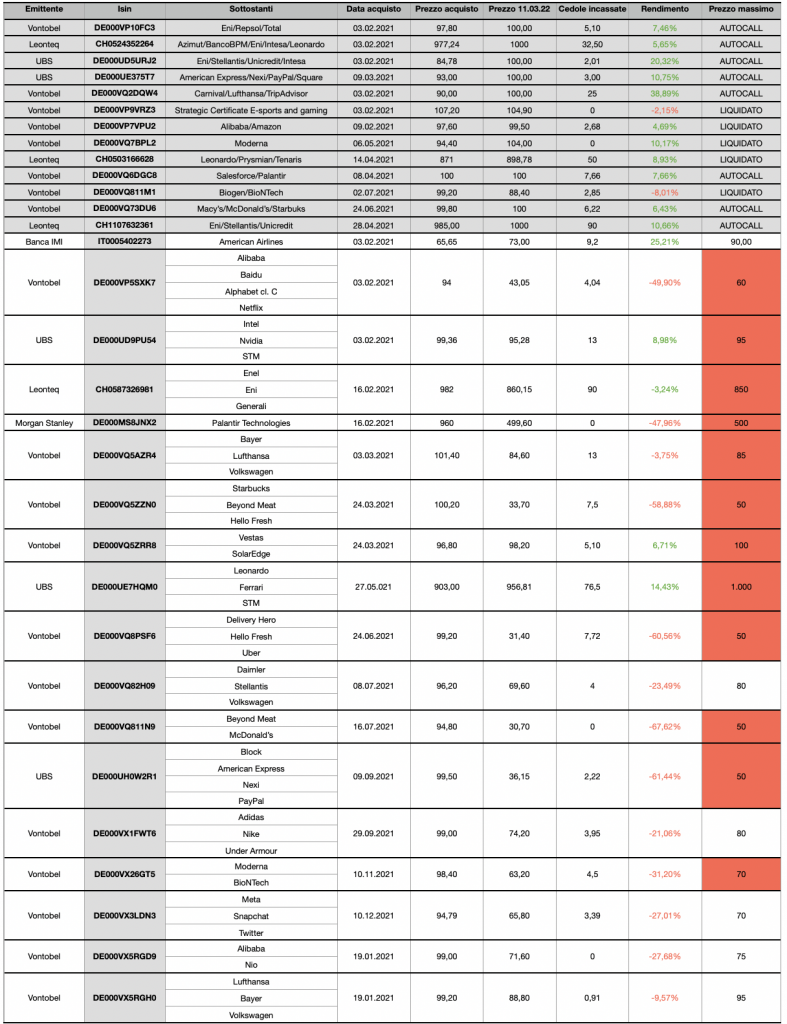

Il portafoglio sconta ovviamente sui prezzi la discesa del mercato, ma questa volta presenta un’oscillazione più contenuta rispetto agli indici, nonostante il VIX continui a quotare sopra i 30. Nel corso delle prossime due settimane ci sarà lo stacco cedola di ben dieci prodotti tra quelli inseriti in portafoglio e potranno vedere anche l’autocall. In particolare:

- DE000UE7HQM0: quello che è stato il worst of dal’inserimento del certificato in portafoglio, ovvero Leonardo, ad oggi risulta essere il best of, con invece Ferrari worst of a +1,89% ed STM a +10,54%. Osservazione il 22 marzo, acquistato a 903 a maggio 2021 garantirebbe un rendimento di oltre il 20% in dieci mesi in caso di richiamo anticipato.

- DE000VQ5ZRR8: ad oggi vede Vestas sotto strike del 2% e SolarEdge a +13%. In caso di recupero da parte della società danese potrebbe vedere il richiamo anticipato venerdì prossimo, 18 marzo, con il pagamento della cedola semestrale del 5,1%.

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO