Il Portafoglio in Certificati di Alessandro Pavan – 12.08.2021

12 agosto 2021

Continua indisturbata la cavalcata degli indici azionari che anche questa settimana aggiornano i loro massimi, spinti da ottimi dati trimestrali e da dati macroeconomici incoraggianti.

Focus particolare sul nostro indice nazionale. Il FTSE MIB ha accelerato al rialzo nelle ultime settimane portandosi oggi a 26.557 punti, livello che non vedeva dal 2008. Da qui, in alto non esistono più riferimenti tecnici in quanto, come detto, sono passati ormai tredici anni da quando l’indice era su questi prezzi e di conseguenza i prossimi target possono essere rappresentati dalle cifre tonde. Ad oggi il FTSE MIB ha la miglior performance YTD tra i principali listini facendo segnare un +19,45%. I 30.000 punti distano circa il 13% e risulta difficile immaginarlo li entro fine anno ma i mercati in questi ultimi anni ci hanno abituato a stupire.

Nuovo massimo segnato oggi anche per il DAX a 15.888 punti, che è uscito dal trading range nel quale si muoveva da aprile e potrebbe accelerare ulteriormente al rialzo, e per l’S&P500 a 4.444 punti nel momento in cui scrivo. Quota invece 100 punti sotto il suo ATH segnato la settimana scorsa il Nasdaq e volatilità in costante discesa nel corso dell’ottava, con il VIX portatosi a ridosso dell’area 16, sui minimi di periodo.

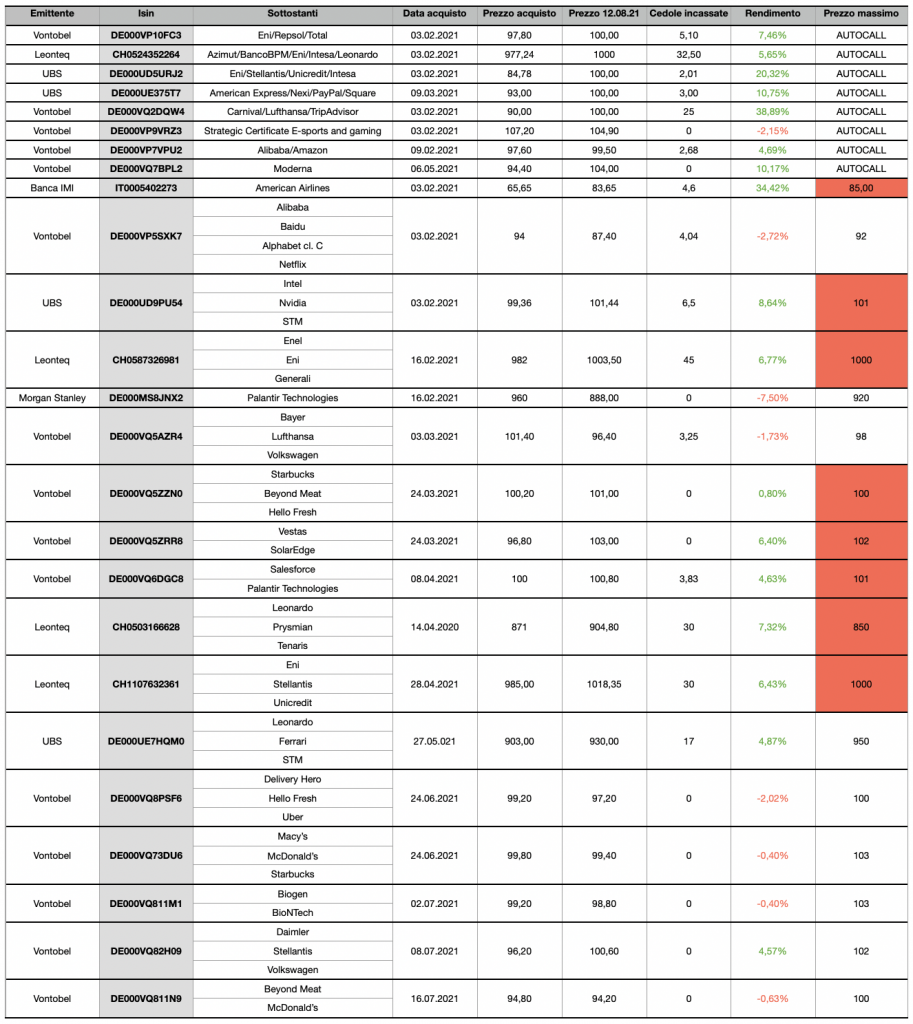

In questo contesto mono direzionale, caratterizzato da bassa volatilità e scarsi volumi, come anticipato nel mese scorso, l’operatività sul portafoglio in certificati si limita al monitoraggio. Le trimestrali non hanno offerto grossi spunti in quanto, anche sui titoli nei quali ha provocato scossoni, non vi erano grosse opportunità d’investimento. O meglio, non ce n’erano di migliori rispetto a quanto oggi in portafoglio, motivo per cui ho preferito non andare ad apportare modifiche.

Mi soffermo brevemente sulle trimestrali delle aziende sotto osservazione nei certificati in portafoglio, ovvero quelle che hanno perso di più rispetto agli strike o che si muovono su livelli delicati, per capire se vale la pena mantenerli in portafoglio o se, l’andamento negativo fosse confermato da dati poco incoraggianti.

Partiamo da Leonardo, che ha pubblicato la sua trimestrale il 30.07 con ricavi che battono le previsioni e si portano a € 3,56 miliardi per il secondo trimestre 2021 (+9,87% rispetto stesso trimestre 2019, +8,21% rispetto stesso trimestre 2020), e con un EPS anche questo al di sopra delle stime e pari a € 0,3809. Questo ha dato spinta ulteriore al titolo che dopo il minimo toccato poco sopra i 6€ si è riportato a ridosso dei 7€ nelle ultime sedute. Leonardo presente in due certificati. Il DE000UE7HQM0 di UBS che lo vede come worst of a -6,7% dallo strike ci preoccupa poco. Ben diverso il discorso per il CH0503166628 di Leonteq, acquistato con Leonardo vicino alla barriera posta a 6,87 e con il titolo che oggi quota 6,93. Il mantenimento di tale livello garantirebbe il rimborso a 1.000 alla scadenza di novembre, a fronte di un acquisto a 871 e un flusso cedolare del 1% mensile. Il 16 agosto vi sarà l’osservazione che potrebbe permettere di incassare due cedole (quella di agosto più quella di luglio in memoria) e in tal caso valuterò l’uscita dal prodotto nelle prossime settimane, con un profitto superiore al 10% in 5 mesi, uscendo così dal rischio se il sottostante non dovesse proseguire con forza nel rialzo.

Altro titolo sotto osservazione è Lufthansa, worst of del DE000VQ5AZR4 di Vontobel, lontana circa il 23% dallo strike. Ricavi totali pari a € 3,21 miliardi in aumento del 25,39% rispetto al Q1 2021, ma ancora decisamente sotto i livelli pre-covid (-66,66% rispetto stesso trimestre 2019). Anche gli EPS sono in relativo aumento ma ancora negativi (-1,26), avendo registrato una perdita netta nel trimestre di un ammontare pari a € 756 milioni. Il numero di voli effettuati nel trimestre Q2 2021 sono pari al 25% rispetto al Q2 2019. Comunque l’attenuazione delle restrizioni durante il semestre ha permesso una relativa ripresa degli spostamenti e quindi di un miglioramento a livello di flusso di cassa. La barriera profonda a 7,39 e la scadenza relativamente vicina ad agosto del prossimo anno, lasciano comunque tranquilli, anche a fronte di una situazione pandemica che dovrebbe tendere al costante miglioramento.

Passiamo al settore pharma e in particolare a BioNTech. L’enorme crescita del titolo degli ultimi mesi, passato dai 114$ dei 1 aprile a toccare i 462$ nei giorni scorsi viene confermato dai dati trimestrali impressionanti. Il fatturato atteso era pari a 3,25B, già oltre il 50% di incremento rispetto al trimestre precedente. La rilevazione fa però segnare 5,31B con un +159% rispetto al trimestre precedente e +63% rispetto alle attese. Anche gli utili risultano decisamente positivi e più che raddoppiati rispetto al trimestre precedente a 10,77 contro i 7,54 attesi. Dopo la pubblicazione dei dati e il massimo a 462$ il titolo ha segnato un pesante rintracciamento dovuto prevalentemente alle prese di beneficio. Staziona comunque oltre il 50% sopra allo strike nel DE000VQ811M1 di Vontobel dove il worst of rimane però Biogen, anch’essa con dati estremamente positivi sia in termini di fatturato che di EPS. L’aumento di volatilità su BioNTech ha però fatto momentaneamente perdere qualche punto al certificato, offrendo nuovamente un buon punto d’ingresso sotto la pari.

Per quanto riguarda invece Beyond Meat, ricavi che battono le previsioni (149,43M contro 141,04M) ma un EPS inferiore alle aspettative, motivo per cui il titolo non ha preso particolare slancio dopo l’uscita della trimestrale. Fatturato comunque in notevole aumento rispetto al dato di aprile con un +38%, e in costante ascesa trimestre dopo trimestre. Prezzo che ha sbattuto due volte sul livello dei 133$ per poi tornare in basso, in un trading range compreso tra 121 e 127$. La view di lungo periodo rimane comunque positiva, visto il mercato di riferimento i ricavi in costante aumento. Da capire quando queste prospettive si tradurranno in aumento del prezzo del titolo. Sono due i certificati del portafoglio con questo sottostante: il DE000VQ5ZZN0 (Starbucks +8,88%, HelloFresh +26,31%) vede Beyond worst of a -8,65% da strike ma con una barriera a 75$ quindi su un livello rassicurante; il DE000VQ811N9 (McDonald’s +1,88%) ha anch’esso Beyond come worst of ma anche in questo caso la barriera è ben sotto ai 100$ e in particolare a 91,49$, livelli che dovrebbero garantire adeguata protezione anche in caso di perdurare della situazione di lateralità/negatività sul titolo.

Infine, chiudo con Palantir che ha pubblicato poco fa la sua trimestrale. Dati estremamente positivi in termini di ricavi che si assestano a 375M contro i 359M attesti, a fronte dei 341M del trimestre precedente e EPS stabili a 4 centesimi per azione. Titolo a +9% in pre market che si riporta oltre i 24$ e da slancio ai due certificati che la vedono come sottostante. Il DE000VQ6DGC8 di Vontobel ha Palantir worst of a +6,74% prendendo come riferimento il dato del premarket (con anche Salesforce a +10,98 dallo strike) si riporta sopra la pari. Ma il beneficio maggiore dovrebbe averlo l’athena di Morgan Stanley che al momento non ha ancor aggiornato il prezzo.

Nel complesso quindi non ravviso particolari criticità nei sottostanti. Non ho considerato la trimestrale di Alibaba in quanto ad oggi è condizionata più dallo scenario geopolitico che dai suoi fondamentali, quindi l’analisi che va fatta li ha uno spettro molto più ampio e potrà essere sede di approfondimento nelle prossime settimane.

Il rendimento del portafoglio si porta al 11,13%, vicino ai suoi massimi. Tre certificati con stacco cedola nelle prossime settimane, il più imminente il citato appunto su Leonardo/Prysmian/Tenaris che potrebbe anche recuperare una cedola in memoria.

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO