Varta: il -50% è giustificabile?

03 ottobre 2022

Quando un'azione perde in Borsa giornalisti, analisti ed esperti cercano sempre di trovare una giustificazione plausibile. In alcuni casi si verifica un evento estremamente negativo in grado di giustificare un forte crollo delle quotazioni, in altri invece il crollo sembra essere un pò troppo forte rispetto alla notizia che potrebbe averlo scatenato. Pensiamo a Carnival nell'ultima seduta, dopo la pubblicazione del q3, ha perso un 20% con una trimestrale non troppo negativa, raggiungendo un prezzo inferiore al suo minimo in periodo Covid, pur essendo in un periodo di ripresa del settore travel, con un livello di prenotazioni e occupazione superiore al 2019.

Questi forti crolli sono inquadrabili in un contesto di mercato nervoso ed emotivo, che amplifica gli effetti di ogni piccolo movimento al ribasso. Un investitore spaventato compra coperture quando vede un ribasso, di fatto contribuendo alla discesa del titolo. Ne ho parlato anche in questo articolo.

Un crollo davvero impressionante lo ha subito Varta, azienda tedesca specializzata nella produzione di batterie e accumulatori, che in pochi giorni ha perso il 50% del suo valore. Lo scorso 23 settembre, infatti, le azioni Varta sono crollate perdendo il 34,18%. Cosa è successo?

La società è stata costretta a tagliare nuovamente l’outlook per il 3° trimestre e quello dell’intero anno. In attesa delle nuove stime, che stando all’azienda saranno fornite a breve, ricordiamo che a luglio la società aveva già aggiornato al ribasso le stime per il 2022, evidenziando come i ricavi sarebbero stati nel range compreso tra gli 880 e i 920 milioni di euro e gli utili core adjusted tra i 200 e i 225 milioni. Le cause di questa decisione sono relative all’aumento più alto del previsto dei costi delle materie prime e dell’energia. Oltre a questo, due importanti commesse hanno subito dei rinvii, ragione per cui potrebbe non essere in grado di inviare volumi significativi durante l’anno. La società ha inoltre comunicato avere una capacità limitata di trasferire i maggiori costi sui clienti.

Al netto delle problematiche di breve periodo, il crollo di Varta in Borsa sembra essere poco giustificato in un'ottica di medio-lungo periodo. La società è attiva nel settore delle batterie e produce anche pile per le cuffie wireless (numerosi analisti sono concordi nell’affermare che vi sono anche nelle AirPods di Apple) e quelle per le auto elettriche e numerosi dispositivi domestici. Da segnalare tuttavia che il gruppo ha di recente annunciato che scorporerà il business e-mobility e pacchi batteria per creare una nuova entità separata chiamata V4Drive, la quale opererà su scala globale. La nuova compagnia sarà guidata da Herbert Schein, che si è già dimesso dal ruolo di CEO di Varta. Secondo alcuni analisti tuttavia, ci vorrà tempo prima che questi piani vengano effettivamente attuati, mentre i costi continueranno a pesare sui margini. Oltre a questo, gli esperti notano che il gruppo non ha ancora fatto sapere se le sue celle di grandi dimensioni siano adatte alla guida di un veicolo completamente elettrico. Nei progetti pilota conosciuti, questi prodotti servono solo come “booster” per migliorare l’accelerazione di breve termine dei motori a combustione. L’opinione di questi analisti è quindi quella relativa al fatto che diversi investitori siano scettici su questi progetti e stiano quindi scommettendo sul loro fallimento. Ora però potrebbe essere ragionevole pensare che dopo lo scorporo e il deciso crollo delle azioni possa verificarsi un rimbalzo nel medio-lungo periodo.

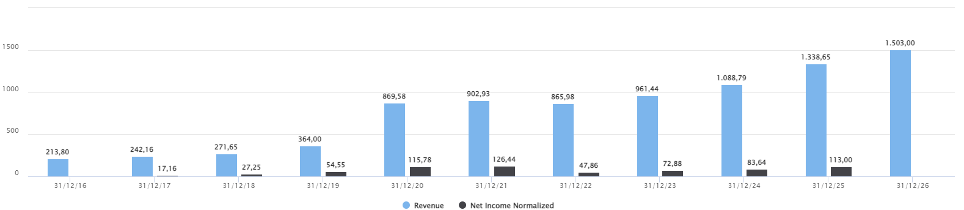

Secondo le stime di Bloomberg, la società registrerà nel 3° trimestre ricavi per 218,75 milioni di euro e EPS per 0,39 euro. Per l’intero anno, le previsioni sono invece di ricavi a 844,1 milioni di euro ed EPS a 0,96 euro. Questi valori sono più bassi rispetto gli 882,2 milioni e ai 2,15 euro registrati nel 2021, ma gli analisti si attendono una ripresa già nel 2023, quando è stimato un fatturato di 916,9 milioni di euro ed utili per azione a 1,29 euro.

Guardando ad un orizzonte temporale più ampio e avvalendoci dei dati Tikr, i ricavi sono attesi a 1,503 miliardi di euro nel 2026 (CAGR 2016-2026 del 21,5%), mentre gli utili normalizzati dovrebbero raggiungere i 113 milioni di euro nel 2025, senza quindi recuperare totalmente i 126,44 milioni del 2021. Interessante evidenziare anche come l’indebitamento netto dovrebbe ridursi dai 363 milioni di euro del 2022 a 168 milioni nel 2026.

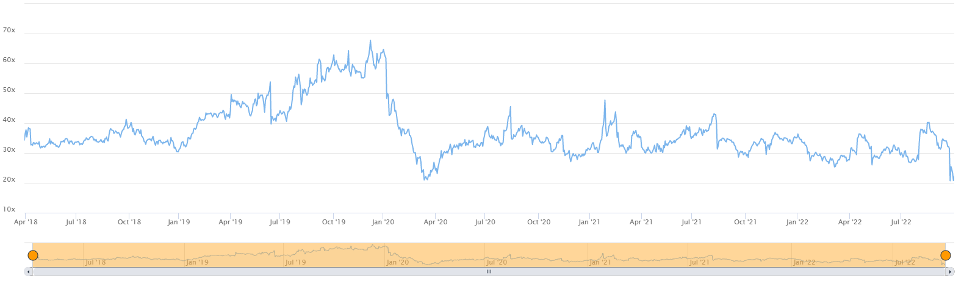

Al momento, il rapporto P/E a 12 mesi si trova in area dei minimi pandemici (attualmente a 22x).

A livello di giudizi degli analisti, dei 9 censiti da Bloomberg 1 fornisce un giudizio buy, 7 hold e 1 sell. Il prezzo obiettivo a 12 mesi è tuttavia a 56,50 euro, oltre il 50% in più rispetto alle quotazioni attuali. In generale, il settore in cui Varta opera potrebbe fornire ottime occasioni di guadagno nei prossimi anni e, dopo un crollo così deciso (-74,4% da inizio anno), lo scenario peggiore potrebbe essere scontato. A penalizzare il titolo in Borsa potrebbero poi essere altri fattori, come la crisi energetica che pesa sui costi e il potenziale ritardo della transizione energetica in vista della recessione economica.

Negli ultimi anni inoltre, il debito è salito in maniera decisa passando dai 32 milioni di euro di fine 2019 agli attuali 513,9 milioni, mentre la liquidità è diminuita da 244,8 milioni a 39,4 milioni di euro (dati Bloomberg).

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO